Le elezioni in Regno Unito, la dinamica tra Bce ed eurozona, la politica monetaria della Fed e le azioni cinesi nell’indice MSCI: sono questi gli eventi che più di tutti influenzeranno i mercati nel mese di giugno.

La sterlina e le elezioni in Regno Unito

Gli investitori dovranno fare i conti col nuovo governo britannico e le relative aspettative, non appena le elezioni generali arriveranno alla fase finale.

Tutti gli occhi saranno puntati sulla sterlina, che nell’ultimo anno è diventata l’indicatore principale del sentiment degli investitori in merito al futuro della Gran Bretagna.

Il nuovo primo ministro dovrà certamente affrontare una serie di temi difficili sul fronte interno, ma a contare di più saranno le conseguenze del voto sulla relazione tra Regno Unito e Ue.

Se, come prevedono i sondaggi, i Conservatori vinceranno con uno scarto ragguardevole, allora Theresa May potrebbe uscire dal voto con un potere di negoziazione maggiore circa la Brexit e al contempo togliere spazio agli euroscettici duri e puri dentro il suo partito. Questa prospettiva ha spedito alle stelle la domanda della sterlina quando sono state annunciate elezioni anticipate che si terranno l’8 giugno.

Una vittoria di misura dei Tories oppure una vittoria a sorpresa da parte dei Laburisti potrebbe far crollare la valuta e la sterlina rischierebbe così di tornare ai minimi post-referendum dell’anno scorso.

E in effetti la sterlina è calata, dopo che un sondaggio ha mostrato che il Partito Conservatore sta assottigliando il suo vantaggio.

Comunque gli analisti di JPMorgan sostengono che la prospettiva di una coalizione di centro-sinistra potrebbe avere risvolti positivi per la sterlina.

La ripresa dell’Ue e la Bce

L’8 giugno i funzionari della Banca centrale europea si riuniranno a Tallinn. Probabilmente i tassi di interesse resteranno sotto lo zero ancora a lungo, ma la Bce potrebbe approfittarne per rimuovere l’eventualità di un ulteriore abbassamento dei tassi, a seguito del miglioramento delle condizioni dell’economia del blocco.

Quello che interessa gli investitori in obbligazioni è la discussione in merito il programma di acquisto di asset, che prevede la spesa mensile di titoli per 60 miliardi di euro. Le dichiarazioni che Mario Draghi, presidente della Bce, ha tenuto questa settimana fanno presagire che non ci sarà alcun annuncio circa un rallentamento del QE.

In audizione al Parlamento europeo, Draghi ha detto che i rischi per l’Europa sono diminuiti e che il trend positivo dell’economia è sempre più solido. Ad ogni modo, Draghi si è detto “fermamente convinto” della necessità dello stimolo monetario e ha riaffermato l’impegno della sua istituzione a riguardo.

Secondo gli analisti di Citi questi commenti aumentano le probabilità che il prossimo incontro della Bce si concluda in un nulla di fatto.

Cosa aspettarsi dalla Fed

Il mercato ritiene che ci sia l’86% probabilità che la Federal Reserve alzi il tasso di interesse di riferimento di 25 punti base. La riunione di giugno servirà a fornire agli investitori qualche indizio in più.

I verbali delle riunioni più recenti della Fed hanno già indicato che sono state discusse misure come la fine del reinvestimento nel suo portafoglio da 4mila miliardi di dollari in Treasury e titoli basati su contratti ipotecari.

Secondo Todd Lowenstein, direttore della ricerca per HighMark Capital Management, la Fed si sta preparando a un incremento del tasso d’interesse:

“La Fed sembra dipendere più dalle previsioni che dai dati e, in assenza di uno shock destabilizzante, resterà fedele alla sua agenda di normalizzazione della politica monetaria”.

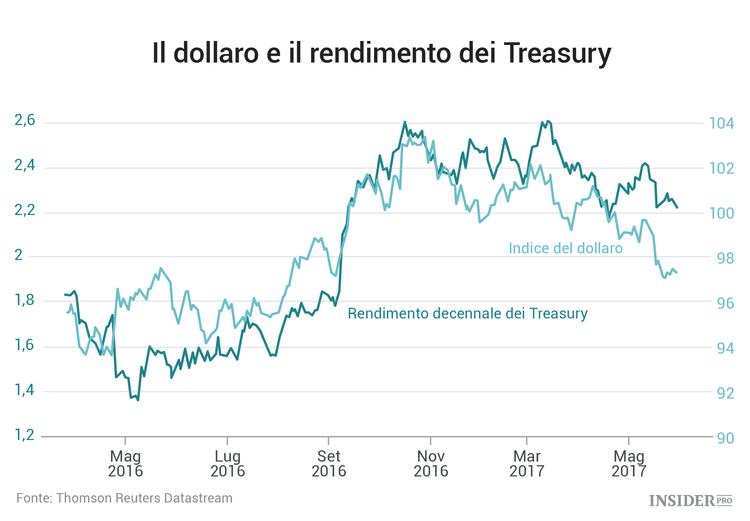

Ma una serie di dati deboli rilasciati di recenti, un dollaro in calo e i rendimenti dei Treasury di lungo periodo sollevano alcuni dubbi sulle reali possibilità della Fed.

MSCI e le azioni cinesi

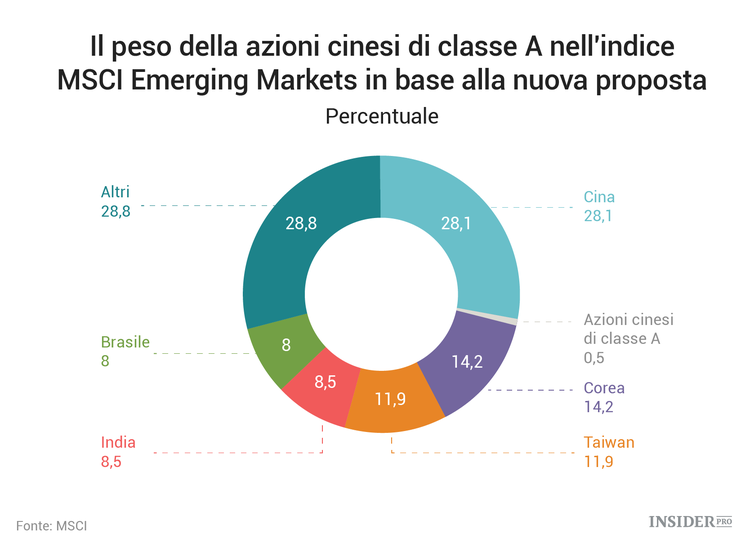

Il 20 giugno il MSCI dovrà decidere se includere le azioni cinesi di classe A nel suo indice dedicato ai mercati emergenti.

L’aggiunta a un indice che segue 1,5mila miliardi di dollari in asset sarebbe uno spartiacque per i mercati cinesi. I regolatori del paese fanno da tempo la corte al MSCI, il cui endorsement viene atteso con impazienza da Pechino.

Questa volta BlackRock mostra di essere a favore di questa decisione, che obbligherebbe i gestori di diversi fondi internazionali ad aggiungere titoli di Shenzhen e Shangai al loro portafoglio.

Alcuni cambiamenti nella regolamentazione cinese avvenuti lo scorso anno, come l'apertura del Shenzhen-Hong Kong Stock Connect, saranno motivo di una possibile inclusione delle azioni di classe A da parte dell’indice.