Alcuni risultati trimestrali che possono smuovere le acque negli ultimi giorni di scambi in Borsa.

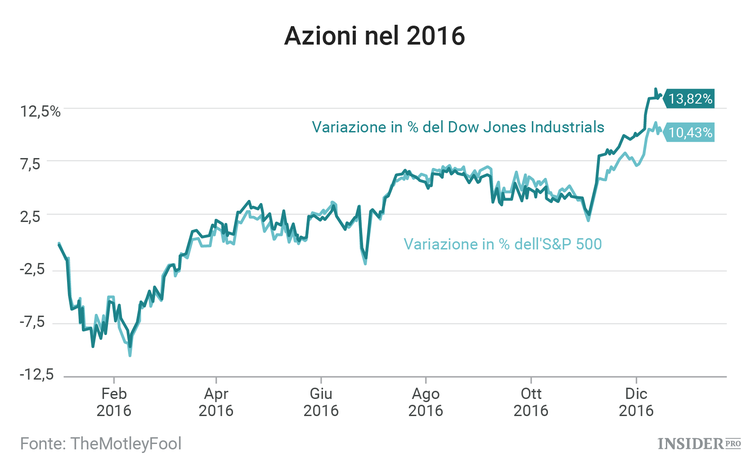

Il mercato azionario è cresciuto la scorsa settimana, continuando così il rally di fine anno, nonostante la decisione della Federal Reserve di aumentare i tassi di interesse per la seconda volta dopo la Grande Recessione. Il Dow Jones Industrial Average (INDEX: Dow Jones Industrial Average [DJI]) è salito di quasi il 14% quest'anno e anche l’S&P 500 (INDEX: US500) è salito a due cifre.

La prossima settimana ci sarà l'attesissimo report trimestrale di Nike, insieme agli aggiornamenti sugli utili di FedEx e CarMax che potrebbero innescare grandi movimenti di prezzo.

Il margine di profitto di Nike

Con solo una manciata di giorni rimasti di negoziazione, il titolo di Nike (NYSE: Nike [NKE]) sta registrando la peggiore prestazione del Dow nel 2016: l'azienda leader del settore sportivo ha visto infatti un calo a due cifre rispetto a un aumento del 13% dell'indice. Nike ha pubblicato dei risultati trimestrali solidi l'ultima volta, rivelando nel mese di settembre che le vendite sono aumentate dell'8%, mentre l'utile per azione è salito di un sano 9%.

La redditività di Nike ha subito un brutto colpo però scendendo al di sotto del 46% delle vendite a causa dei continui sforzi di eliminare le scorte in eccesso nel mercato statunitense. I futures della società nel frattempo hanno anche registrato una decelerazione ad un misero ritmo del 5% dall'8% del trimestre precedente.

Il CEO Mark Parker e il suo team esecutivo hanno detto agli investitori che gli ordini non sono particolarmente predittivi per le entrate del prossimo trimestre. La gestione ha anche previsto un forte seconda metà dell'anno fiscale in quanto la redditività e gli investimenti così come i costi di marketing iniziano a dare i loro frutti. Se le previsioni aggiornate di Nike rifletteranno l'ottimismo di questa settimana, lo stock potrebbe riguadagnare alcune delle sue pesanti perdite registrate nel 2016.

Previsioni per FedEx

Lo specialista delle consegne FedEx ha registrato guadagni martellanti nel mercato per gli investitori quest'anno, con il suo aumento del 33% che ha battuto persino il suo più grande e principale rivale UPS (NYSE: United Parcel Service [UPS]). I dati di vendita sono in forte rialzo grazie all'acquisizione dell'operatore europeo TNT Express da parte della società. Ma anche la sua attività principale sta godendo di tendenze di miglioramento. Il segmento delle spedizioni espresse a livello nazionale sta vedendo un miglioramento dei rendimenti di base, volumi più elevati del pacchetto, e le spese sono in calo. Questi fattori sono ben combinati per generare crescita a due cifre degli utili per la divisione, il che ha contribuito a spingere il margine operativo del fatturato in alto del 9% dal precedente 8%.

Gli investitori saranno alla ricerca di ulteriori progressi sul fronte della redditività questa settimana dal momento che probabilmente TNT Express crescerà perché godrà di un margine operativo più ampio, una volta fusa con FedEx (NYSE: FedEx Corporation [FDX]). Anche i commenti sui trasporti nel periodo delle vacanze natalizie saranno ascoltati molto attentamente, in quanto la domanda da record dovrebbe dare la possibilità all'azienda di aumentare i costi di spedizione nel nuovo anno.

Il traffico dei clienti di CarMax

Gli investitori non si aspettano molte buone notizie da CarMax (NYSE: CarMax [KMX]) questa settimana. Dopo tutto, il rivenditore automobilistico ha sofferto per quattro trimestri consecutivi di un calo del traffico dei clienti, che sta facendo pressione sui risultati sia sulla linea superiore e inferiore. Nei suoi report trimestrali, l'utile è scivolato del 6%.

Tuttavia, ci sono segnali incoraggianti di una potenziale inversione di tendenza in vista. Le vendite comps sono tornate a crescere nell'ultimo trimestre, nonostante le tendenze del traffico più deboli in quanto la società ha convertito una maggiore percentuale di questi visitatori in acquirenti.

Ciò che ha migliorato l'efficienza potrebbe potenziare la crescita delle vendite, se la crescita del traffico del cliente tornerà in territorio positivo. Nel frattempo, il margine di profitto lordo è rimasto costante grazie ai prezzi controllati, il che implica una domanda sana nel complesso.

CarMax mira ad aprire 16 nuovi showroom nel corso del prossimo anno, con sei di loro in rappresentanza di mercati del tutto nuovi per il rivenditore. Questo ritmo di espansione mette in evidenza la lunga passerella di crescita davanti all'azienda, supponendo che il suo approccio di alti volumi di vendite, continui a fare presa sugli acquirenti di auto.