Prima del referendum in Italia alcuni gestori di grandi fondi sono convinti che il panorama economico in miglioramento peserà sui mercati più di qualsiasi risultato politico.

La politica europea spaventa i mercati e alcuni gestori di grandi fondi di stanno comprando azioni e bond in difficoltà, facendo una scommessa che si basa su un assunto: i timori legati ai movimenti populisti in ascesa sono esagerati.

Il calendario europeo è pieno zeppo di votazioni che rischiano di scompaginare il quadro politico in chiave anti-establishment.

Il referendum di domenica in Italia potrebbe porre fine al governo che ha proposto la riforma. Il prossimo anno Olanda, Francia e Germania terranno tutte delle elezioni in cui i partiti euroscettici potrebbero registrare risultati positivi e che gli investitori potrebbero interpretare come dannosi nei confronti della crescita economica se non delle minacce vere e proprie all’esistenza stessa dell’euro.

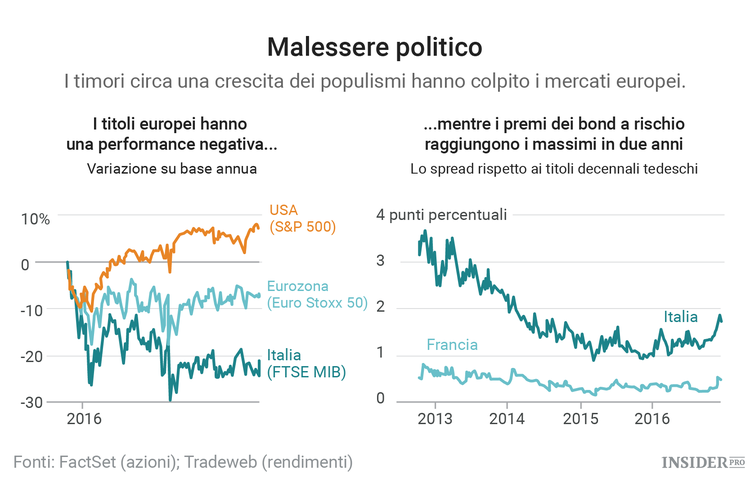

Secondo la stragrande maggioranza dei sondaggi prevarrà lo status quo. Ma, dopo il fallimento degli stessi sondaggi nel predire gli esiti delle elezioni USA e della Brexit, molti investitori preferiscono non rischiare. Nella giornata di mercoledì, l’indice Euro Stoxx 50 è sceso del 6,6% dall’inizio dell’anno, rispetto a un aumento del 7,6% nell’S&P 500. I bond dell’eurozona hanno registrato un selloff nell’ultimo messo.

Ma molti gestori di denaro vedono un’opportunità. Se i timori politici sono esagerati, questo è il momento per comprare a poco, dicono.

La loro posizione al cuore di una questione che si dibatte da sempre: quanto sono influenti gli sviluppi politici nei confronti dei mercati globali?

Non molto, ha detto Vincent Mortier, gestore degli investimenti capo a Amundi, il più grande gestore europeo di asset, con 1,1 mila miliardi di euro di attivi. Amundi possiede una grande quantità di asset europei, specialmente in azioni e immobili.

“Gli asset dell’Eurozona che sono stati troppo tempo sotto pressione a causa di investitori non europei - statunitensi in particolare - adesso presentano alcune opportunità”.

Le azioni delle società nell’ Euro Stoxx 50 (INDEX: EURO STOXX 50 Volatility Index [VSTOXX]) vengono scambiate a meno di 16 volte gli utili nel corso dell’ultimo anno, mentre per quanto riguarda l’S&P 500 (INDEX: US500) la stessa cifra sale a 20. In Italia costano anche di meno. Le azioni nel Ftse Mib vengono scambiate 13 volte i loro utili.

Quindi alcuni investitori si stanno preparando a fare le loro mosse.

Quest’anno i fondi di titoli europei hanno sofferto un flusso di fuoriuscita di 97 miliardi di dollari, dati EPFR Global. Ma i dati più recenti mostrano di settimana consecutive di entrata per la prima volta da febbraio.

Stephanie Butcher, manager di private equity europei a Invesco Ltd., ha comprato titoli italiani in quei settori che pensa siano stati puniti ingiustamente. Questi includono il comparto energetico, le infrastrutture e anche le banche. Le azioni delle banche italiane sono sotto del 50% dall’inizio dell’anno, rispetto a un declino medio del 7% per le banche dell’eurozona.

“[Le banche] sono state colpite semplicemente perché sono italiane” ha detto Butcher, la cui società gestisce 808 miliardi di dollari. “Bisogna arrivare alla conclusione che c’è uno sconto in atto lì”.

Molti altri investitori sostengono che le azioni e le obbligazioni europee sono a buon mercato per una ragione: la situazione complessa dell’eurozona e una paura ricorrente che la stessa esistenza della moneta unica sia minacciata.

Anche rimane poco chiara la modalità di abbandono dell’eurozona da parte di un paese, gli investitori sono nuovamente preoccupati anche della possibilità di un tentativo, ha detto Neil Dwane, gestore di fondi per la tedesca Allianz Global Investors, che gestisce 541 miliardi di dollari. Negli ultimi anni, si sono diffusi i timori che la Grecia, in serie difficoltà finanziarie, sarà obbligata a uscire dall’euro.

Gli spread tra i bond decennali di governo di Italia e Francia e quelli emessi dalla Germania, la superpotenza economica del continente, sono ai massimi di due anni - un chiaro segnale di quanto sono preoccupati gli investitori. Mercoledì, il rendimento sui bond italiani a 10 anni era dell’1,97%, a fronte dello 0,26% su un analogo debito tedesco.

“Se si finisce con un divergenza politica molto profonda al centro dell’Europa, questa stessa inizierà a distruggersi da sola” ha detto Mark Dowding co-gestore di obbligazioni investment-grade per la londinese BlueBay Asset Management, che appare cauta sui bond dell’eurozona.

Questa domenica viene il prossimo grande test politico per i mercati, quando i sondaggi suggeriscono che gli italiani rifiuteranno la proposta di riforma costituzionale che minaccia di far deragliare gli sforzi del primo ministro Matteo Renzi di riportare le banche italiane in salute. Una sconfitta potrebbe portare alle dimissioni di Renzi e una spinta per il populismo del Movimento Cinque Stelle.

I sondaggi hanno costantemente sottovalutato la forza dei movimenti anti-establishment nelle ultime elezioni. Si sono sbagliati nelle loro previsioni sul referendum in Gran Bretagna, in cui gli elettori hanno scelto di uscire dall'Unione europea, e sul voto negli USA, che ha visto trionfare Donald Trump.

Come risultato, gli investitori non sono rassicurati dal fatto che la candidata euroscettica Marine Le Pen sia dietro nei sondaggi per la corsa alle elezioni presidenziali in Francia del 23 aprile e dal fatto il partito politico Alternativa per la Germania sia al terzo posto nei sondaggi, prima delle elezioni previste l’anno prossimo per settembre.

Anche gli analisti che avevano previsto il caos nei mercati nel caso di vittoria dei partiti populisti si sono sbagliati. Questo significa che i mercati europei - specialmente i titoli azionari - hanno una maggiore possibilità di rimbalzo e non di crollo, ritengono alcuni investitori. E anche in caso di vittoria da parte degli euroscettici, questi ultimi probabilmente annacqueranno i loro programmi per renderli più compatibili con gli interessi degli investitori, dicono questi stessi manager

“Se a qualche punto saremo liberati dalla pressione politica, sicuramente questo scatenerebbe un rally in Europa” ha detto Vincent Juvyns, fund manager per J.P. Morgan Asset Management.

Al cuore di questo ottimismo vi è l’opinione che l’economia, che sta mostrando segni di ripresa, è più importante della politica per i mercati. L’economia dell’eurozona si è espansa nel mese di novembre e al ritmo più veloce dell’anno, dice IHS Markit. Le cifre ufficiali hanno mostrato che la disoccupazione nell’area della moneta unica è scesa al 9,8% in ottobre, il tasso più basso dal luglio 2009 e hanno continuato a scendere in Italia e Spagna. I dati hanno confermato anche che il prodotto interno lordo è tornato a crescere sia in Italia e Francia nel terzo trimestre.

“Forse i media e i politici stanno sopravvalutando il rischio”, ha detto Olivier Huet, gestore di fondi per la londinese Edmond de Rothschild. “Al contrario dei politici, le aziende hanno una strategia a lungo termine.”