Dopo diciassette anni la moneta unica potrebbe essere tornata al punto di partenza.

Se Donald Trump è riuscito a scatenare un sell-off globale nel mercato obbligazionario, aspettate di vedere il suo effetto sull’euro (EUR/USD). Il dollaro è già nel bel mezzo della sua serie più positiva più lunga contro la moneta comune dal debutto di quest’ultima nel 1999 e adesso è ai massimi in circa un anno. Preparatevi a un cambio di passo appena la valuta supererà il suo straordinario livello di resistenza e la realtà economica si farà sentire.

La distanza tra USA ed Europa è stata illustrata ampiamente dalla differenza degli approcci intrapresi dal capo della Federal Reserve Janet Yellen e del presidente della BCE Mario Draghi nelle stesse 24 ore alla fine della scorsa settimana. La Yellen ha praticamente confermato un aumento del tasso di interesse il prossimo 14 dicembre - a meno che un meteorite non colpisca in pieno la Terra.

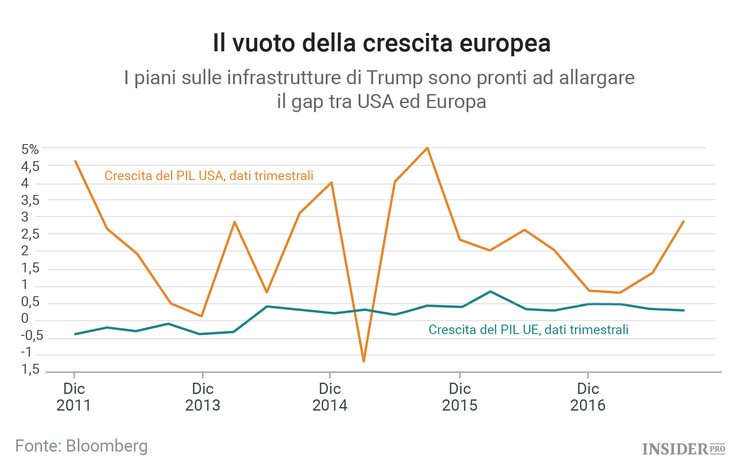

Di certo il capo della Fed ha presente l’impatto inflazionario dei piani sulle infrastrutture da 1.000 miliardi di dollari e la sua volontà di far arrivare il tasso di crescita dell’economia al 4%. La prospettiva di aumento enorme della spesa è sufficiente a dare inizio a un rally sostenuto da parte nel dollaro. Ciò ha creato un po’ di problemi all’euro. Nel frattempo la continua incapacità dell’Europa di mettere in moto la ripresa a otto anni dalla crisi finanziaria sarà resa ancora più evidente da una possibile ripartenza della crescita dell’economia americana.

Per Draghi le cose stanno diversamente: il presidente della BCE ha ammesso che la ripresa dell’Europa non è abbastanza forte per un ritorno sostenibile all’inflazione e che il supporto monetario attuale sarà un “ingrediente cruciale” per gli anni a venire.

Ciò suggerisce che ci sarà un’estensione, non solo un’espansione, del programma della banca centrale di acquisto di bond oltre la data programmata di marzo. Quindi niente tapering nel futuro prossimo. Inoltre non ci sono prove di un piano coordinato riguardo lo stimolo fiscale.

Un’altra fonte di pressione per la valute proviene dal famoso piano di tassa di rimpatrio promesso da Trump, una misura una tantum per le multinazionali USA affinché facciano rientrare in patria i loro utilli in terra straniera, contando su un abbassamento delle tasse sulle imprese.

Il rischio presente qui, qualora non fosse gestito con cura, è che questo potrebbe trasformarsi in un cambio poco conveniente con il mercato azionario straniero che prova a vincere i favori di società come Apple (NASDAQ: Apple [AAPL]) o Microsoft (NASDAQ: Microsoft Corporation [MSFT]).

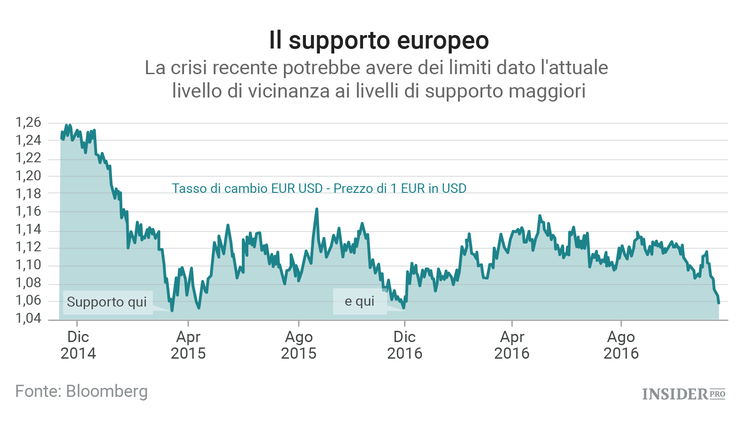

Il sell-off non deve diventare necessariamente un biglietto di sola andata. Il livello attuale è a quota 1,0638 per euro e, guardando al grafico sopra, si può vedere un forte supporto intorno a 1,05 dollari - gli scambi sono stati intorno a un range tra quel livello e 1,16 $ dall’inizio dell’ultimo anno. Le condizioni sono mature per un test a breve su quel supporto.

Ad ogni modo ci sono dei limiti a tutto questo. La storia della Bundesbank mostra un’insistenza su una moneta forte come elemento centrale dell’Unione. Sicuramente i tedeschi insisteranno affinché Draghi e il resto della BCE si muovano per prevenire un indebolimento eccessivo.

Il primo ministro italiano Matteo Renzi potrebbe essere vicino a perdere il referendum sulla riforma costituzionale di dicembre e se ciò si dovesse avverare l’incertezza che ne seguirà potrebbe essere un grosso peso per la moneta unica.

Insomma, l’euro potrebbe tornare ai livelli che ne hanno visto la nascita. Correre 17 anni per restare fermi sul posto.