I rialzisti di Amazon sembrano scommettere che la società avrà una capitalizzazione di mercato di un bilione di dollari tra un decennio.

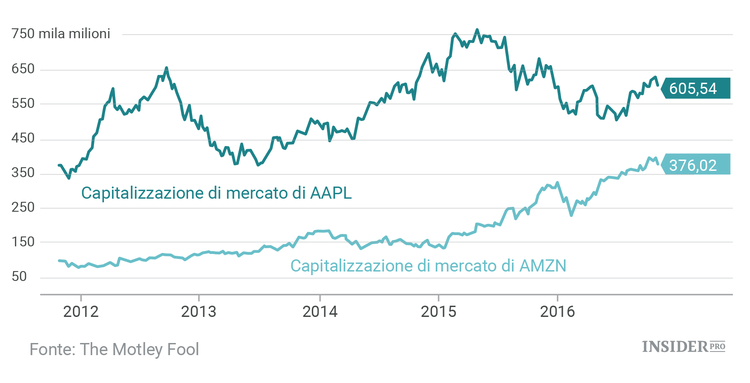

Nella maggior parte degli ultimi cinque anni, Apple (NASDAQ: Apple [AAPL]) è stata la società pubblicamente quotata più di valore al mondo. Anche se il fabbricante degli iPhone ha perso un po’ del suo impeto nell’ultimo anno, Apple fa ancora mostra di una capitalizzazione di mercato di circa 600 miliardi di dollari.

Però gli investitori sembrano scommettere sul cambio della guardia nei prossimi anni. Malgrado una liquidazione a seguito della recente relazione sui guadagni, le azioni di Amazon.com (NASDAQ: Amazon.com [AMZN]) sono quadruplicate dall’inizio del 2012. La sua capitalizzazione di mercato di circa 375 miliardi di dollari la rende una delle cinque società più di valore al mondo.

Considerando che Amazon.com sta reinvestendo principalmente tutti i suoi guadagni, mentre Apple sta restituendo la vasta maggioranza delle sue entrate di denaro agli azionisti, l’impetuosa capitalizzazione di mercato di Amazon suggerisce che gli investitori si aspettano che diventi la società più di valore al mondo entro il prossimo decennio.

I forti investimenti continuano per Amazon

Le azioni di Amazon si sono impennate negli ultimi due anni, quando la società finalmente ha iniziato a generare ininterrotti aumenti negli utili, aiutata dall’incredibile crescita di Amazon Web Services e dalla maturazione degli investimenti nel commercio al dettaglio di Amazon.

Nella prima metà del 2016, il reddito operativo di Amazono è più che triplicato, a 2,36 miliardi di dollari, un aumento enorme rispetto ai 719 milioni di dollari dell’anno precedente, con un saldo del 30% degli introiti. Questa forte prestazione ha alimentato l’impennata recente delle azioni, da circa 600 dollari alla fine di aprile, alla cifra più alta mai raggiunta di 847,21 dollari del mese scorso.

Però, i risultati del terzo trimestre di Amazon hanno riportato alla realtà i rialzisti più convinti. Gli introiti stanno crescendo ancora velocemente, ma anche i costi sono cresciuti in modo significativo il trimestre scorso. Come risultato, il reddito operativo è salito a un ritmo più posato (anche se sempre invidiabile) del 42%. Questo ha fatto sì che i profitti siano al di sotto delle aspettative degli analisti.

Durante la relazione sugli utili di Amazon, il DF Brian Olsavsky ha fatto notare che la società ha aperto un numero straordinario di nuovi centri di distribuzione negli ultimi mesi: 18 durante il terzo trimestre e altri cinque a ottobre. Inoltre, Amazon sta spendendo molto per aggiungere nuovi contenuti video su streaming per i membri Prime e per lanciare le proprie serie originali.

Ci si aspetta che questi investimenti recenti continuino ad alimentare i profitti nel quarto trimestre e forse anche nel 2017. Olsavsky non ha specificato il ritmo degli investimenti futuri: Amazon tende a essere abbastanza opportunista, quindi la traiettoria dei suoi profitti è stata, e continuerà a essere, “goffa”.

Due traiettorie di capitalizzazione di mercato diverse

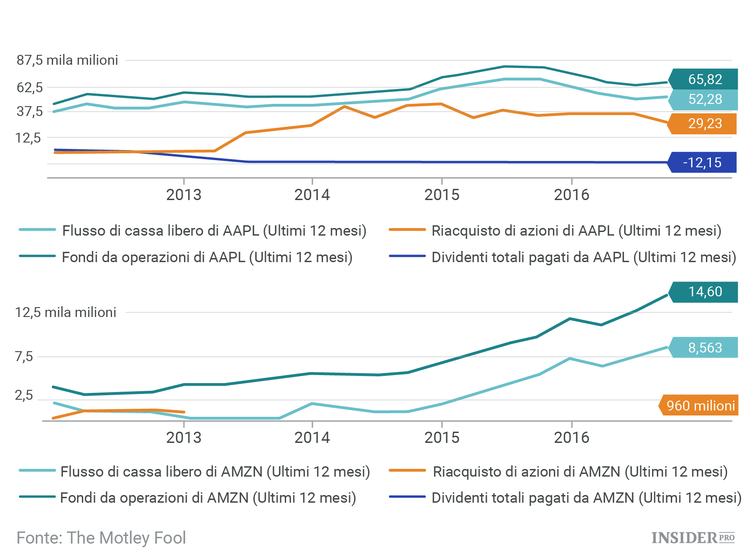

Anche se Apple e Amazon.com sono entrambe azioni megacap, non potrebbero essere più diverse in termini di profilo del loro flusso di denaro. (In teoria la capitalizzazione di mercato di ogni società dovrebbe equalizzare il valore corrente del flusso di denaro che ci si aspetta di avere in futuro).

Apple genera molto più flusso di denaro operativo di Amazon.com, anche malgrado la rapida crescita negli anni recenti di quest’ultima. Investe una proporzione relativamente bassa di questo denaro nei suoi affari, spesso trasformando l’80% o più del suo denaro da operazioni a flusso di denaro libero. In anni recenti, ha praticamente restituito tutto il suo flusso di denaro libero agli azionisti tramite i dividendi e il riacquisto delle azioni.

Al contrario, Amazon.com non ha mai pagato un dividendo e non ha ricomprato nessuna azione negli ultimi anni. Anzi, Amazon reinveste praticamente tutto il suo flusso di denaro operativo nella società, dopo aver aggiustato l’impatto del suo generoso compenso di azione e il suo forte uso di leasing finanziari.

Anche se Apple e Amazon.com sono entrambe azioni megacap, non potrebbero essere più diverse in termini di profilo del loro flusso di denaro. (In teoria la capitalizzazione di mercato di ogni società dovrebbe equalizzare il valore corrente del flusso di denaro che ci si aspetta di avere in futuro).

Apple genera molto più flusso di denaro operativo di Amazon.com, anche malgrado la rapida crescita negli anni recenti di quest’ultima. Investe una proporzione relativamente bassa di questo denaro nei suoi affari, spesso trasformando l’80% o più del suo denaro da operazioni a flusso di denaro libero. In anni recenti, ha praticamente restituito tutto il suo flusso di denaro libero agli azionisti tramite i dividendi e il riacquisto delle azioni.

Al contrario, Amazon.com non ha mai pagato un dividendo e non ha ricomprato nessuna azione negli ultimi anni. Anzi, Amazon reinveste praticamente tutto il suo flusso di denaro operativo nella società, dopo aver aggiustato l’impatto del suo generoso compenso di azione e il suo forte uso di leasing finanziari.