Le due banche centrali stanno provando ad attuare due politiche completamente diverse.

La Banca del Giappone ha preso nuovi provvedimenti per rianimare l’economia del paese mentre la Federal Reserve ha preparato il terreno a una politica monetaria più rigida.

Gli investitori saranno presi in mezzo a due delle banche centrali più potenti del mondo intente a muoversi in direzioni opposte.

Tra i rischi da prendere in considerazione sono presenti grossi spostamenti di denaro a livello globale che potrebbero far schizzare in alto o in basso i tassi di interesse statunitensi e provocare danni finanziari capaci di minare gli sforzi di entrambe le banche centrali.

Mercoledì la BoJ ha aperto ulteriormente i rubinetti, dicendo in sostanza che proverà a controllare il mercato per le obbligazioni di lungo termine di solito guidato dagli investitori. Si tratta di un cambiamento rispetto alla precedente strategia che consisteva nel comprare una quantità fissa di titoli di stato a qualsiasi prezzo.

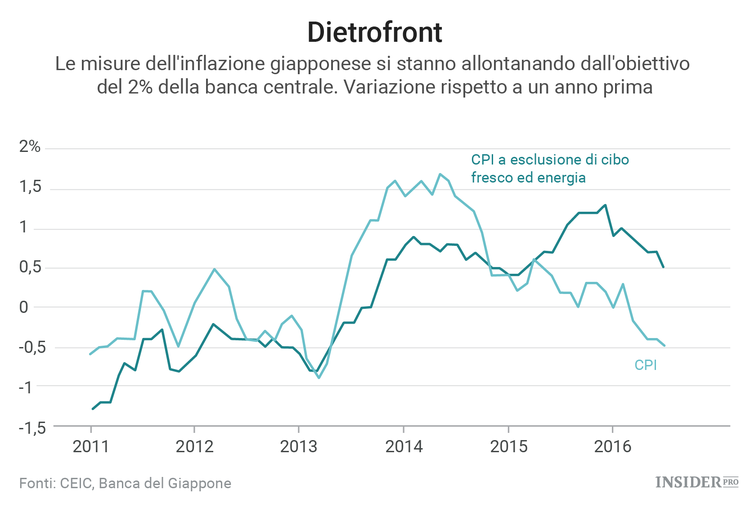

Amplificata anche la retorica sull’inflazione, che la banca centrale non è riuscita a innescare. La BoJ h detto che ora punta a oltrepassare il suo obiettivo del 2% invece di raggiungerlo e basta.

In particolare la mossa della BoJ portare lo yield sui bond decennali attorno allo 0% cambia i conti per gli investitori e potrebbe distorcere ancora di più i mercati obbligazionari, azionari e stranieri. Non c’è più un compratore che si dichiara disponibile ma un soggetto che stabilisce il prezzo.

L’obiettivo qui è di tenere anche i tassi nel lungo termine in territorio positivo, offrendo supporto ai fondi pensione, alle banche e agli assicuratori dai bassi tassi a lungo termine. E mercoledì gli investitori non hanno tardato ad accorgersene, dato che le azioni delle istituzioni finanziarie giapponesi hanno segnato in media un +6%.

Sì, le conseguenze di questa incursione più profondamente in territori sperimentali restano sconosciute e l’obiettivo di ravvivare l’inflazione appare più lontano che mai. Soprattutto nel contesto di una economia globale che, come ha detto l’OCSE mercoledì, resta dentro una “trappola delle crescita bassa”.

Nel frattempo, la Fed ha lanciato un segnale forte per cui ci si attende che alzi i tassi entro dicembre. La dichiarazione pubblicata ieri dopo la sua riunione affermava che i motivi per propendere a un aumento del tasso si erano “rafforzati”, mentre i materiali delle sue proiezioni mostrano che tutti tranne 3 dei suoi 17 partecipanti alla riunione ritengono che il punto medio del raggio del suo obiettivo dovrebbe essere almeno di un quarto di punto più alto entro la fine dell’anno. E tre membri con potere di voto all’interno del FOMC hanno votato contro l’aumento dei tassi d’interesse.

Nonostante le sue intenzioni apparenti, che la Fed segua davvero questa via resta una questione tutta da vedere. Considerata la sua idea per cui una stretta anticipata è molto più pericolosa di aspettare troppo a lungo, potrebbe non passare troppo tempo prima che la banca centrale riformuli nuovamente i propri piani. In effetti mercolodì i futures hanno stimato le possibilità di un aumento del tasso entro dicembre poco sopra il 50%.

I piani di entrambe le banche centrali presentano rischi per i mercati.

Uno in Giappone è che l’intromissione della BoJ sulla curva dei rendimenti la rende in effetti meno stabile o incoraggia gli investitori a mettere alla prova la determinazione della banca o a provare ad aggirarla rivolgendosi a parti del mercato che la banca non è in grado di controllare.

Negli USA, gli investitori potrebbero non prendere abbastanza sul serio le intenzioni della Fed, ripetendo così l’errore compiuto prima dell’aumento dell’anno scorso.

Ma i rischi maggiori potrebbero risultare dal vedere due delle più importanti banche centrali del mondo provare contemporaneamente a fare cose molto diverse tra di loro.

La scelta della BoJ di prendere come target dei rendimenti dei titoli di stato giapponesi per esempio altererà l’appetito degli investitori giapponese per i buoni del Tesoro americano - e così influenzerà i tassi di lungo termine negli USA.

Il piano della Fed di alzare i tassi a breve termine allo stesso momento della BoJ, nonostante l’impegno ad andare il suo obiettivo di inflazione stia segnalando la volontà di mantenere i tassi negativi per molto tempo, potrebbe modificare i flussi globali di denaro in altri modi.

Ma la cautela della Fed e il piccolo cambiamento di strategia da parte della BoJ mostrano come le banche centrali siano state ridimensionate da quegli stessi mercati che erano abituate a dominare. Gli investitori sembrano invece avere più fiducia, dato che hanno fatto arrivare i mercati azionari e obbligazionari a nuove vette.

Se gli istituti di credito che rappresentano l’ultima spiaggia sono preoccupati, anche gli investitori dovrebbero esserlo.