Il mercato obbligazionario globale ha rovesciato il suo ancoraggio della banca centrale. I giorni di stretto legame , dove apparentemente ogni mese portava rendimenti più bassi e un aumento dei prezzi, sono finiti per ora.

Fino a settembre, gli investitori a reddito fisso sono stati molto cauti. L'inflazione globale è stata quiescente, e la crescita globale fragile. Le banche centrali, in particolare la Banca del Giappone e la Banca centrale europea, sono state sempre più inventive in tema di politica monetaria. E poi voto Brexit di giugno ha martellato i rendimenti spingendoli ancora più in basso dal momento che i mercati temevano disordini e prevedevano più risposte da parte delle banche centrali.

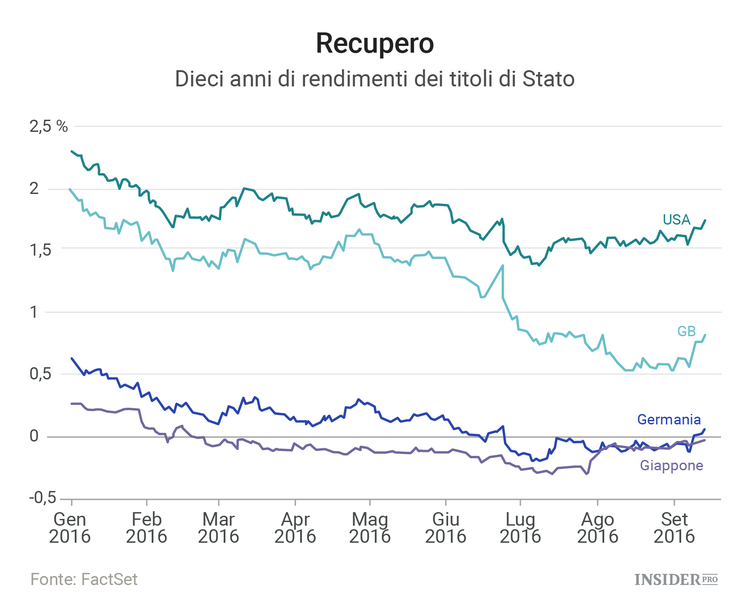

I rendimenti dei titoli a dieci anni sono diventati negativi in Giappone e in Germania. Anche con la Federal Reserve degli Stati Uniti alla ricerca di un innalzamento dei tassi, i rendimenti del Tesoro degli Stati Uniti sono notevolmente diminuiti nei primi otto mesi dell'anno. Le obbligazioni a lunga scadenza hanno prodotto rendimenti spettacolari: dal 12 agosto, i Gilts del Regno Unito con scadenza a più di 25 anni hanno reso quasi il 39%, secondo gli indici di Bank of America Merrill Lynch.

Ma il rally ha spinto le valutazioni dei titoli a livelli straordinariamente allungati. E ora la marea è in movimento: i rendimenti dei titoli a lunga scadenza sono volati alle stelle. I rendimenti del Tesoro degli Stati Uniti a trenta anni sono aumentati di 0,23 punti percentuali in una settimana.

La mossa ha le sue radici in Giappone, quando la delusione per l'inerzia della Bank of Japan alla fine del mese di luglio ha causato un selloff dei titoli di Stato giapponesi. Poi i mercati sono rimasti delusi ancora una volta dalla Banca Centrale Europea la scorsa settimana. Ora sia la BCE e che la BOJ stanno lavorando su possibili modifiche alla loro combinazione di politiche: in entrambi i casi, gli investitori temono che ci saranno obbligazioni a lunga scadenza meno favorevoli. Questo ha conseguenze globali: i rally nel brevetto statunitense del Tesoro faceva parte di un movimento globale; il backup è lo stesso. Se fossero i timori intorno alla Fed a guidare il mercato, sarebbero le obbligazioni a breve e media scadenza a soffrire di più.

Altri fattori di supporto sono sbiaditi. Il Brexit, anche se può ancora avere delle profonde conseguenze a lungo termine, non ha provocato una nuova crisi. E l'inflazione dovrebbe rimbalzare nei prossimi mesi, se i prezzi del petrolio rimarranno nella loro gamma attuale. Nelle economie in cui le banche sono i principali fornitori di credito, le curve dei rendimenti più ripide possono essere una cosa negativa e incoraggiare i prestiti, e forse illuminare le prospettive di crescita. I dati sul reddito degli Stati Uniti pubblicati martedì suggeriscono che i consumatori sono in grado di spendere.

Ci sono ancora alcuni potenti vincoli sui rendimenti obbligazionari. La crescita globale rimane interessante. Il Regolamento continuerà a spingere le banche e le assicurazioni su beni considerati sicuri. E' poco probabile che le banche centrali facciano un passo indietro; il mix di politica può cambiare, ma rimarrà lento, mantenendo i rendimenti dei titoli a breve scadenza bassi.

I timori sullo stimolo fiscale possono essere esagerati: servirà un politico audace che sfiderà l'ortodossia e chiederà in prestito più soldi alle banche centrali. Il rischio geopolitico è alto e il voto Brexit dimostra che i mercati possono portare a risultati politici non troppo positivi. Una selloff in attività rischiose, come le azioni, le obbligazioni corporate e nei mercati emergenti, diventata più alta a partire dai rendimenti obbligazionari bassi, può generare domanda per i titoli di Stato.

Ma al margine, l'ambiente per le obbligazioni è meno amichevole, e le curve di rendimento più ripide ne sono il risultato. I rendimenti obbligazionari possono rimanere bassi rispetto agli standard storici, ma non cosi bassi come lo sono stati.