La nuova era delle super-fusioni nel settore tech incombe su di noi. E ben pochi sono sopravvissuti alle precedenti.

Nell’autunno del 2015, Dell (NASDAQ: DELL) ha comprato EMC per 67 miliardi di dollari - la fusione tech più grande di sempre e il secondo affare più grande di sempre nel settore tecnologico.

Nel mese di giugno, Microsoft (NASDAQ: Microsoft Corporation [MSFT]) ha annunciato che sborserà ben 26 miliardi di dollari per LinkedIn, rendendola così la società tecnologica più costosa mai acquistata dall’azienda.

Figure della Silicon Valley come l’investitore Marc Andreessen e il CEO di Salesforce (NYSE: Salesforce.com [CRM]) Marc Benioff pensano che sia un segno dei tempi a venire.

Ma mentre il CEO LinkedIn Jeff Weiner si gode il suo champagne, potrebbe essere il momento di ripercorrere la strada costellata dai fantasmi delle fusioni passate. Solo alcune sono state vincenti. Il resto hanno portato in una riduzione dei prezzi delle azioni, in confusione da parte delle aziende e licenziamenti.

11. Oracle-BEA. A dire il vero Oracle è abbastanza abile quando si tratta di acquisizioni. Quando acquisì BEA per 8,5 miliardi di dollari nel gennaio del 2008, Oracle ottenne il software WebLogic che alimenta ancora il suo prodotto per sviluppatori, Fusion Middleware.

10. Compaq-DEC. Compaq spezzò in due Digital Equipment Corp., una società che realizzava server per computer dagli anni ‘60, per 9,6 miliardi di dollari nel 1998. DEC si rese conto con lentezza che l’industria dei PC stava per spiccare il volo.

All’epoca dell’acquisizione, DEC era una società in stagnazione con costi operativi alti e pochi prodotti desiderabili - problemi ereditati da Compaq dopo la fusione.

9. Symantec-Veritas. Nel 2005, il gigante degli antivirus Symantec (NASDAQ: Symantec Corporation [SYMC]) cercò di comprare la società di archiviazione dati Veritas per 13,5 miliardi di dollari. Il piano era di diventare uno shop unico per archiviare e proteggere dati aziendali.

Gli investitori odiavano l’accordo e fecero scendere il prezzo delle azioni di Symantec, così ha venduto Veritas per 8 miliardi di dollari nell’estate del 2015 in accordo per il buyout.

8. Oracle-PeopleSoft. La strada che portò all’acquisizione da 10,3 miliardi di dollari del software di risorse umane PeopleSoft da parte di Oracle fu piena di drammi. Oracle aveva fatto due offerte di acquisto ostile, che vennero declinate, prima che il Dipartimento di Giustizia degli Stati Uniti si mettesse in mezzo, con preoccupazioni legate all’ antitrust.

Alla fine, nel novembre 2004, l’accordo fu chiuso. Oggi PeopleSoft fa ancora parte del portafoglio Oracle.

7. HP-EDS. Electronic Data Systems venne fondata nel 1962 dall’uomo d’affari e poi candidato alla presidenza americana Ross Perot. Offriva servizi di outsourcing di servizi IT per molte società.

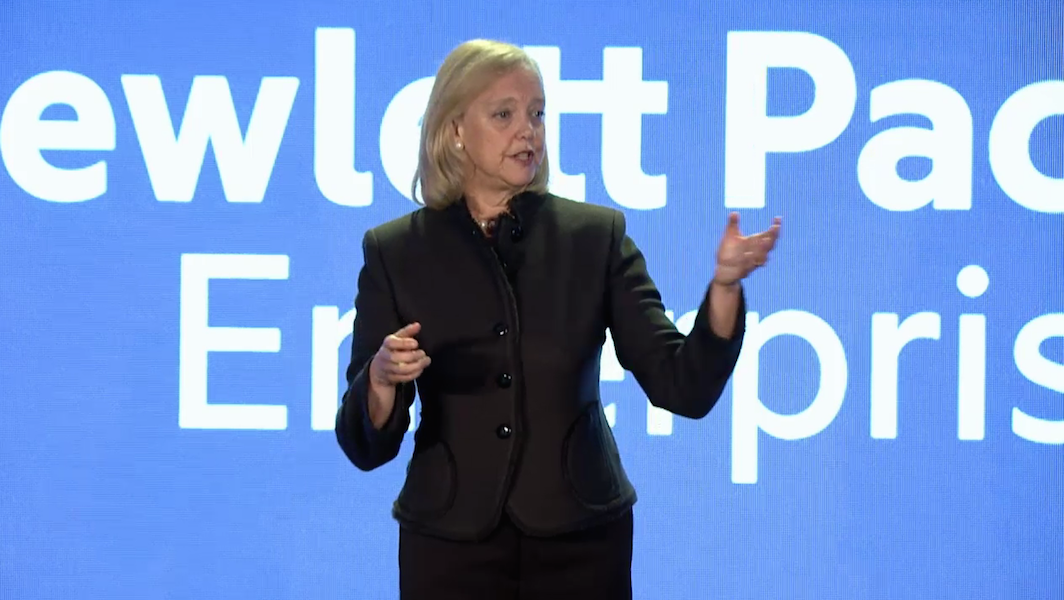

HP (NYSE: Hewlett-Packard Company [HPQ]) comprò EDS nel luglio 2008 per 13,9 miliardi di dollari per formare la pietra angolare della sua unità HP Enterprise Services. Quell’unità ha sofferto licenziamenti regolari dal momento in cui l’accordo venne chiuso. Nel maggio 2016, HP Enterprise annunciò che avrebbe venduto l’unità agli arci-rivali di Computer Sciences Corp, formando così una nuova joint venture con loro.

6. JDS Uniphase-E-Tek. Nel giugno 2000, proprio durante il crescendo del boom dot-com, la società di tecnologia ottica JDS Uniphase (NASDAQ: VIAV) comprò E-Tek Dynamics, che realizzava componenti per le reti ottiche per 15 miliardi di dollari.

Come molte altre società di quell’epoca, JDS Uniphase venen colpita duramente dopo che la bolla scoppiò, ma è rimaste in giro fino a quando non è stata divisa in due società più piccole l’estate scorsa.

5. VeriSign-Network Solutions. Ecco un altro relitto dell’era dot-com. Nel marzo 2000, la società di sicurezza per e-mail VeriSign (NASDAQ: VeriSign [VRSN]) comprò la società di registrazione di domini Network Solutions per 20,8 miliardi di dollari. Network Solutions non vendeva solo i nomi dei domini, ma era anche l’organo di supervisione dei domini .com, .net, e .org.

Ma VeriSign finì con il vendere il suo servizio di registrazione del nome di dominio dopo le accuse per cui VeriSign aveva violato la legge, facendo in modo che la gente andasse sul suo sito con l’inganno. Se sbagliavi a scrivere il nome di un sito web, VeriSign ti portava automaticamente a una serie di ads.

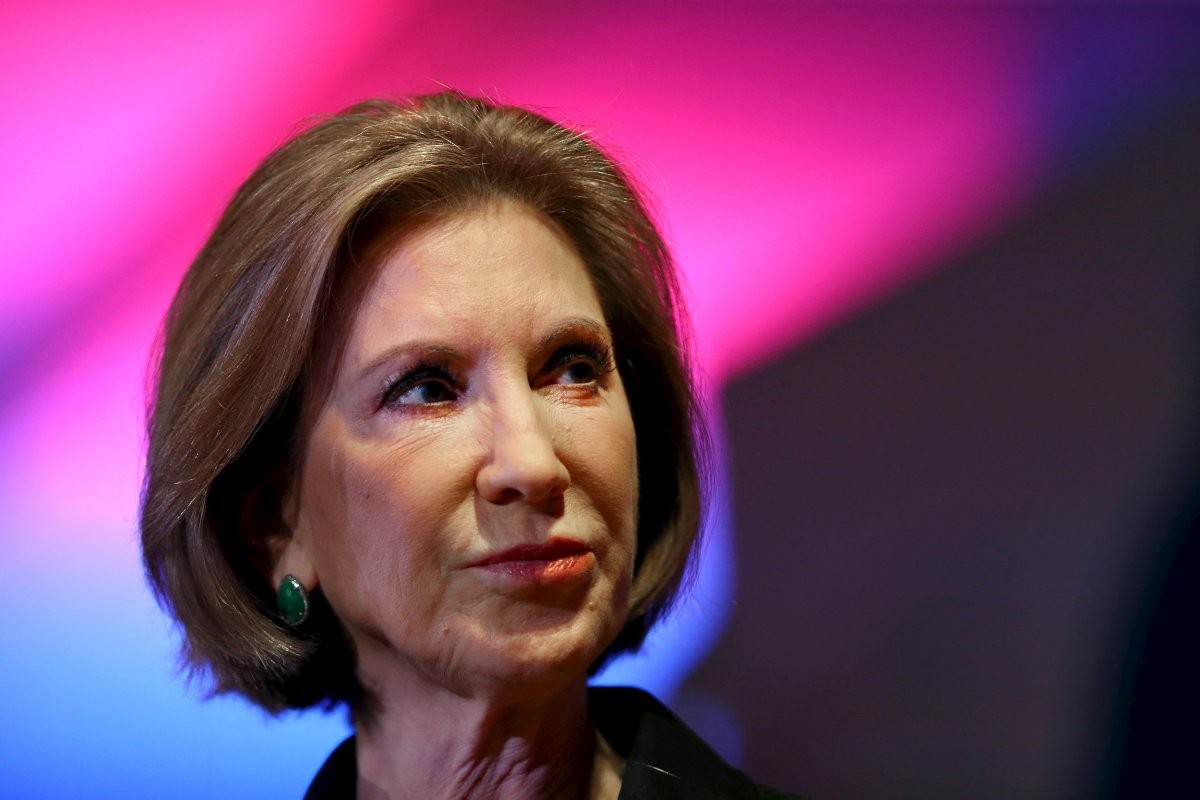

4. HP-Compaq. Sotto la leadership dell’ex candidata alle presidenziali USA Carly Fiorina, HP (NYSE: Hewlett-Packard Company [HPQ]) acquisì la casa produttrice di PC Compaq per quasi 19 miliardi di dollari nel 2002.

All’epoca, HP aveva problemi con il suo business di PC e così pure Compaq - almeno parzialmente a causa della complessità della fusione DEC. Il risultato fu un’acquisizione disastrosa, con oltre 30.000 dipendenti HP licenziati subito dopo.

3. Microsoft-LinkedIn. Qui è dove arrivano Microsoft (NASDAQ: Microsoft Corporation [MSFT]) e LinkedIn, con il loro affare da 26,2 miliardi di dollari. Si tratta di un grande punto di domanda, ma Microsoft ha grandi piani per fa lavorare insieme Office e il social network per professionisti di LinkedIn. Vedremo se funziona.

2. JDS Uniphase-SDL. JDS Uniphase era macchina da fusion. Nel luglio del 2000, subito dopo il suo accordo con E-Tek, comprò anche SDL, che realizza componenti, al prezzo di 41 miliardi di dollari. Oggi, JDS Uniphase è divisa in due società: Lumentum (tecnologia ottica) e Viavi (consulenza servizi di rete).

1. AOL-Time Warner. La più grossa. Nel gennaio del 2000, AOL aveva comprato Time Warner per 186,6 miliardi di dollari in un’operazione che doveva far diventare l’internet provider un gigante dei media.

Non accadde mai e nel 2009 Time Warner riconvertì AOL come società indipendente del valore di appena 3 miliardi di dollari. L’affare più grande di tutti si rivelò una fregatura.