Queste 5 società di prima fascia sono caratterizzate da una quotazione in borsa sottostimata, una gestione astuta, opportunità di crescita significative e un grande vantaggio competitivo sui propri concorrenti.

Il miliardario Warren Buffett della Berkshire Hathaway cerca qualità specifiche per i suoi investimenti: una quotazione in borsa sottostimata, una gestione astuta, opportunità di crescita significative e un grande un vantaggio competitivo sui propri concorrenti.

Diamo un’occhiata a cinque giganti eccezionali che Buffett avrebbe acquistato 40 anni fa, ma che forniscono ancora molto valore, crescita e profitto per i non-miliardari come noi.

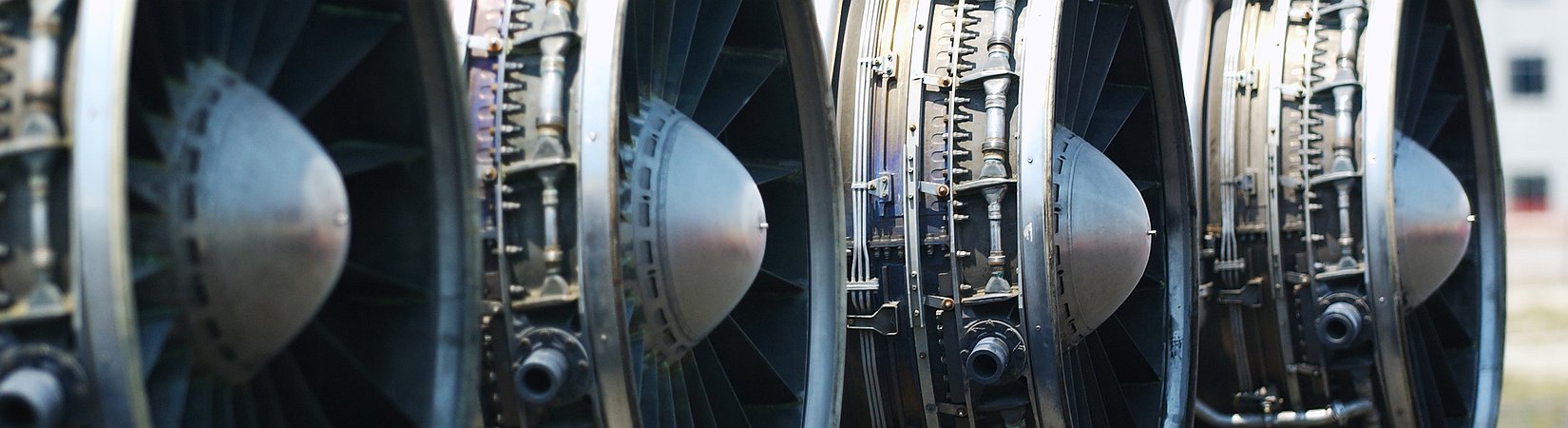

1. Boeing

La fine della guerra del Vietnam, la recessione del 1969-70 e la crescita lenta del programma spaziale degli anni ’70 sono fattori chiave che hanno contribuito al declino della Boeing (LSE: BAE Systems [BA]), portando a eventuali tagli.

Tuttavia, l’esperienza della compagnia e le strutture di produzione superiori alla media, avrebbero eventualmente capovolto le sue prospettive. I dividendi si sono risollevati dopo il 1977. Perfino all’indomani del collasso finanziario del 2008 la Boeing è riuscita a mantenere i suoi dividendi costanti.

Al momento la Boeing ha un tasso di consegna aerea che rivaleggia con Airbus (NYSE: AAR [AIR]) e mantiene anche un margine se si tratta di grandi aereomobili. La Boeing adesso cavalca una crescita fenomenale nel settore degli aeromobili commerciali, che compone circa il 70% delle sue entrate, mentre saltano fuori nuove linee aeree e vecchi aerei a reazione devono essere rimpiazzati. Rendimento dei dividendi: 2,5%.

2. General Electric

GE (Milan Stock Exchange: Gefran [GE]) ha attraversato la sua dose di alti e bassi. I bassi includono il famigerato salvataggio ricevuto dal conglomerato durante la crisi finanziaria.

Nel 1973-1974, quando il mercato globale è crollato, GE ha preso un’enorme batosta. Ma un investitore a lungo termine pregiato come Buffett avrebbe avuto fiducia nel settore diversificato della compagnia, nella sua forza finanziaria e nella sua superiorità competitiva per Ricerca e Sviluppo e per la manifattura.

Dai suoi bassi di 62 centesimi nel settembre 1974, la azioni hanno ottenuto il vertice massimo della loro vita a 60,06 dollari nel settembre del 2000. Due decenni sotto la direzione di Jack Welch, una leggenda del management, renderebbero la compagnia l’investimento preferito di un investitore per anni.

Dopo aver recuperato a 41,40 dollari nel 2007, GE precipitava di nuovo con il resto del mondo a uno scambio a 10 dollari nel 2009. Tuttavia, GE ha dimostrato ripetutamente una capacità di recupero notevole ed è risalita del 200% rispetto al 2009.

GE è di nuovo in piedi e la gestione recentemente ha deciso di ritornare alle origini come produttore di beni industriali lasciandosi alle spalle il business di servizi finanziari. Rendimento dei dividendi: 3,0%

3. Ford Motor

Negli anni ’70 la Ford (NYSE: Ford Motor Company [F]) era la classica azione di valore. Un leader industriale con vantaggi straordinari, come catene di montaggio di prim’ordine e fedeltà di marchio, il titolo si scambiava a basso prezzo intorno al 1973-74 a causa del mercato in ribasso di quel periodo. Quando l’economia degli USA ha recuperato negli anni ’80, la Ford ha usato la sua manifattura a basso costo per soddisfare i bisogni di una varietà di clienti e accaparrarsi una fetta più grande del mercato.

La Ford, come la General Motors (NYSE: General Motors Company [GM]), ha visto il prezzo dei suoi titoli raso al suolo; azioni della Ford si scambiavano a meno di 2 dollari durante la crisi finanziaria, il prezzo più basso mai visto in quasi 30 anni. Malgrado sia ancora lontano dal massimo raggiunto nel 1998, 32,42 dollari, il suo recupero dal 2009 è stato costante.

Per quanto riguarda i dividendi, il titolo ha generato profitti in modo stabile. La Ford ha mantenuto i dividenti a 5 centesimi dal 2006 a tutto il 2012, un periodo che include la crisi finanziaria e la Grande Recessione. Sebbene agli investitori possa mancare il ritorno di 30 centesimi ottenuto all’inizio del millennio, la Ford si trova su una veloce traiettoria verso l’alto per quanto riguarda di nuovo i dividendi, che al momento sono a 15 centesimi. Rendimento dei dividendi: 4,2%.

4. 3M

La 3M (NYSE: 3M Company [MMM]) iniziò come gigante dell’attività mineraria all’inizio del 20° secolo, e si estese più tardi per diventare un enorme conglomerato.

La forza della compagnia sta nel creare prodotti innovativi per soddisfare i bisogni inosservati del mercato. La società ha anche vissuto alcuni crolli, specialmente durante la crisi finanziaria del 2007-08 e il ribasso del mercato del 1974-75, periodi negativi quando la maggior parte dei titoli erano in declino. La compagnia ha visto i suoi titoli raggiungere il massimo di circa 169 dollari quest’anno. Gli investitori che hanno comprato il titolo nel 1975 per 7 dollari e l’hanno conservato, hanno beneficiato di un enorme apprezzamento del capitale del 2314%.

La crescita dei dividendi ha seguito una traiettoria simile. Dai dividendi trimestrali di 4 centesimi del 1975, i premi sono al momento fermamente saliti a 1 dollaro, non lontano dall’eccezione unica del 1996, quando la compagnia pagò 1,2 dollari a luglio.

Anche il rendimento dei dividendi è stato altamente stabile nel corso degli anni, intorno a 2,5%-3%, aiutando la compagnia a mantenere un reddito stabile e sostenibile. Rendimento dei dividendi: 2,6%.

5. EI du Pont de Nemours

Il gigante della chimica che iniziò come produttore di polvere da sparo più di due secoli fa si è adattato al cambiamento dei tempi. Durante gli anni ’70 e ’80, la compagnia è cresciuta come produttore di nuovi materiali e ha fatto acquisizioni nell’elettronica e ricerca medica.

Anche se il titolo della compagnia è crollato nel mercato domestico del 1974-75, il fulcro della strategia della DuPont (NYSE: E.I. du Pont de Nemours and Company [DD]) e il progresso nel campo dei materiali ne hanno fatto un’industria leader e un acquisto di qualità per investitori di valore. Anche se hanno dovuto aspettare a lungo, gli investitori che hanno comprato a circa 6 dollari negli anni dal 1975 al 1985, raccolgono ora i frutti di un aumento del titolo del 1000%.

La storia dei dividendi è stata quella di un movimento lento ma costante verso l’alto. Forse la crescita può apparire meno drammatica di quella di altri titoli qui menzionati, ma è importante notare che DuPont ha continuamente alzato i dividendi dal 1982, da 10 centesimi ai 50 centesimi di adesso, un aumento del 400%. Rendimento dei dividendi: 2,3%.