Il dollaro americano è preso in un groviglio di circoli viziosi che stanno creando scompiglio fra i mercati finanziari e le economie di tutto il mondo. Si sta avvicinando il fatidico momento in cui la Federal Reserve potrebbe essere costretta a far sentire la propria voce in mezzo al caos.

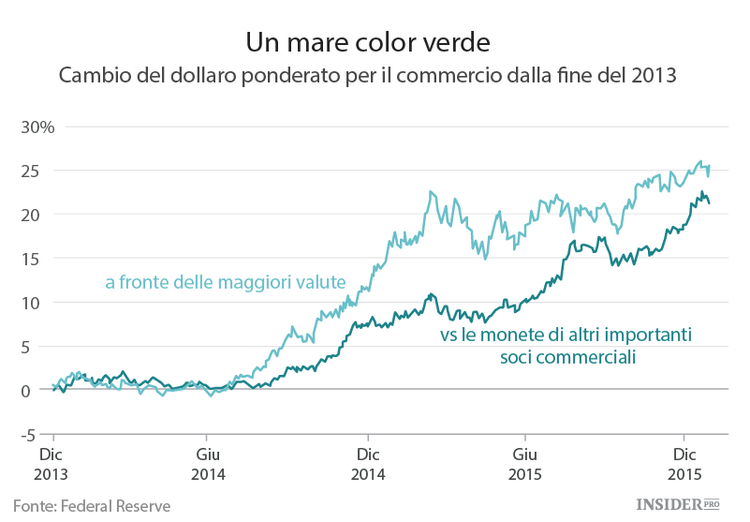

La forza del dollaro nel corso dell’ultimo anno e mezzo è senza precedenti: ha guadagnato il 23% nei confronti dell’euro e il 17% sullo yen – risultati che impallidiscono di fronte a ciò che la moneta americana è riuscita a fare rispetto alle valute di un lungo elenco di paesi emergenti. Il dollaro ha guadagnato il 76% sul real brasiliano, il 51% sul rand sudafricano e addirittura il 121% sul rublo russo.

Questi risultati compromettono la competitività su scala globale delle aziende statunitensi e, al tempo stesso, stanno ostacolando un’inflazione già di per sé bassa proprio nel momento in cui la Fed la vorrebbe in crescita. Un ulteriore rafforzamento del dollaro rischia di peggiorare ancor più la situazione, mentre l’intensificarsi delle pressioni globali potrebbe rappresentare una minaccia per l’economia USA.

Riconoscendo la gravità della situazione, la Fed e la sua presidente Janet Yellen non solo potrebbero rinunciare agli aumenti dei tassi previsti per il 2016, ma addirittura rimandarli in toto al prossimo anno. I mercati future, che all’inizio dell’anno davano probabilità del 50-50% sulla possibile decisione di innalzamento dei tassi da parte della Federal Reserve in marzo, stanno già indicando agli investitori di attendersi un rinvio da parte della banca centrale.

Tra i diversi fattori responsabili della crescita del dollaro occorre considerare:

- L’economia degli USA ha avuto performance migliori rispetto a quelle di altri paesi, facendola apparire agli occhi degli investitori globali come un investimento verosimilmente più sicuro.

- La Fed ha dichiarato le proprie intenzioni di innalzare i tassi, mentre i suoi principali omologhi sul piano internazionale stanno cercando di stimolare la crescita riducendoli.

- I prezzi del petrolio e di altre materie prime sono calati bruscamente, mettendo a rischio i produttori e minando ulteriormente le prospettive globali di crescita.

- La corsa inarrestabile del dollaro sta intensificando molte delle tensioni che l’hanno aiutato ad arrivare così in alto.

Una di queste è rappresentata dal consistente aumento del debito in dollari contratto da soggetti non bancari richiedenti prestiti al di fuori degli USA. Molte aziende turche, ad esempio, negli ultimi anni hanno ottenuto pesanti prestiti in dollari nonostante nel loro orizzonte si preannunciassero poche entrate nella valuta americana.

La crescita del 38% del dollaro nei confronti della lira turca, avvenuto negli ultimi 18 mesi, ha reso difficile la restituzione di questi prestiti. Tali sofferenze peggiorano le prospettive economiche e intensificano la richiesta di valuta statunitense. Ma ciò non fa altro che aumentarne ulteriormente il valore.

I produttori di materie prime indebitatisi a causa del dollaro subiscono un doppio colpo. Il petrolio, i minerali ferrosi e la soia esportati dal Brasile sono quotati in dollari sui mercati globali. Pertanto quando la sua crescita determina la caduta dei prezzi, gli esportatori guadagnano meno. Considerando al tempo stesso anche il peggioramento del real brasiliano, si crea una forte domanda di dollari che obbliga i produttori di materie prime a vendere a prezzi ancor più bassi.

Al tempo stesso la debolezza delle valute di altri paesi emergenti sta rendendo la Cina, già alle prese con un rallentamento dell’economia, sempre meno competitiva su scala globale. Ciò accresce le pressioni sui decisori politici cinesi riguardanti un’ulteriore svalutazione dello yuan.

Le preoccupazioni riguardanti una simile prospettiva vanno ad aggiungersi al problema dei prezzi delle materie prime, dal momento che il deprezzamento dello yuan potrebbe complicarne l’acquisto da parte delle aziende cinesi. Ciò si ripercuoterebbe in modo negativo sulle altre valute visto che il mercato dei cambi scarta l’ipotesi di uno yuan svalutato.

I timori sullo yuan stanno contribuendo alla massiccia fuga di capitali che la Cina oggi si trova ad affrontare, visto che i cittadini preferiscono spostare il proprio denaro all’estero allo scopo di proteggerlo da successive svalutazioni. I decisori politici cinesi hanno liquidato i loro titoli del tesoro statunitensi per mantenere stabile lo yuan tra le fuoriuscite di capitali ma, come mostra il declino nel rendimento delle obbligazioni, molti acquirenti erano pronti ad acquistare tale debito.

In effetti la disponibilità di questi titoli del tesoro USA potrebbe aver sottratto liquidità da altri debiti denominati in dollari, riuscendo addirittura a peggiorare una situazione già critica.

La maggior parte dei problemi che stanno facendo volare sempre più in alto il dollaro trae le sue origini al di fuori degli USA. Eppure non c’è modo di sfuggire ai loro impatti negativi. La combinazione delle debolezze estere e della forza del dollaro ha spinto verso il basso i prezzi delle importazioni, rinviando a un futuro sempre più remoto l’obiettivo della Fed di raggiungere il target di inflazione al 2%. L’economia subisce ripercussioni anche in altri modi: se non fosse stato per il deficit commerciale in espansione, il ritmo di crescita del PIL statunitense sarebbe stato più alto di 0,5 punti nell’ultimo trimestre del 2015.

Anche se il mandato della Fed rimane fortemente USA–centrico, questi problemi difficilmente possono essere ignorati dalla banca centrale e mostrano in che modo la globalizzazione abbia esposto sempre più l’economia statunitense agli andamenti internazionali.

Oltretutto, con la Banca del Giappone che la scorsa settimana ha applicato tassi negativi su alcune riserve e la Banca Centrale Europea che sta mostrando di essere pronta a fornire il prossimo mese ulteriori stimoli per la crescita, le divergenze tra le politiche della Fed e quelle delle altre banche centrali non fanno che allargarsi. Tutto questo minaccia di dare un nuovo impulso alla crescita del dollaro e sostiene le intenzioni della Fed di mandare un forte segnale di rinvio dei suoi piani per accrescere i tassi.

Il rischio è che non ci siano risorse sufficienti per sostenere la crescita del dollaro, cosa che potrebbe determinare il cortocircuito dell’attuale situazione. Di sicuro non si tratterebbe di una panacea per tutti i mali del mondo. Ma considerando l’ipotesi alternativa di dover fronteggiare una situazione pericolosa e che peggiora sempre più, la Fed potrebbe non avere alcuna scelta.