L’economia e i suoi princípi da oggi non saranno piú un argomento per pochi eletti ma accessibili a tutti: ecco di seguito svelati i misteri dei nove concetti economici di Matt Yglesias.

Matt Yglesias di Vox ha pubblicato una lista di «nove concetti che solo gli economisti neoclassici sono in grado di comprendere».

Ebbene, la buona notizia è che noi crediamo che non ci sia nulla che voi lettori non possiate comprendere e per questa ragione, l’autore della vostra rubrica economica di facile consumo vi esporrà in modo chiaro ed esplicito i nove concetti di Yglesias.

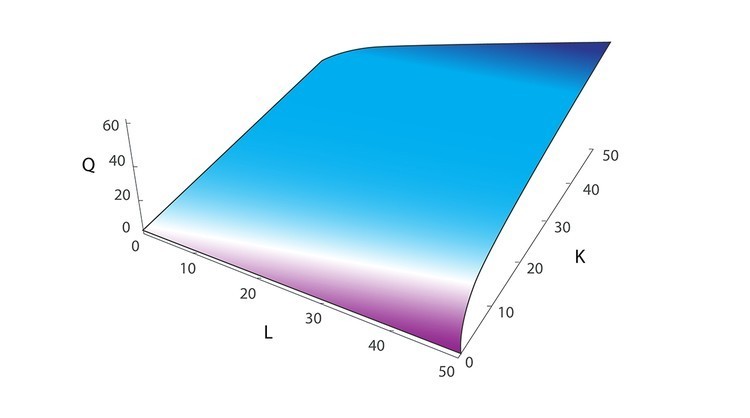

1. La funzione di produzione di Cobb-Douglas

Una funzione di produzione è simile a una ricetta; serve a descrivere la relazione tra gli output ottenuti e gli input necessari per ottenerli. Per esempio potreste determinare quanta pizza potete produrre con una certa quantità di salame, mozzarella, farina e salsa di pomodoro. La funzione di produzione di Cobb-Douglas si comporta in modo analogo, prevedendo il prodotto interno che potete ottenere tramite una data quantità di forza lavoro e di capitale, come immobili, autocarri e computer.

La funzione di Cobb-Douglas ha una caratteristica interessante; prevede che un paese spenderà percentuali costanti del suo reddito nazionale in capitale e forza lavoro. In altre parole, se la forza lavoro ammonta a due terzi del reddito nazionale, allora due terzi di tutto il denaro guadagnato negli Stati Uniti in un dato anno andrà in stipendi, salari e bonus. Recentemente la forza lavoro ha rappresentato una percentuale più bassa di reddito nazionale, provocando grande inquietudine.

2. Vincoli di liquidità

Questo è un concetto semplice. “Liquidità” significa contanti. Quindi per “vincoli di liquidità” si intende che non si può disporre di tanti contanti quanti se ne vorrebbero. Si tratta in pratica dell’impossibilità di ottenere i prestiti desiderati, dal momento che il prestito è la modalità con cui si possono ottenere contanti nel momento in cui il proprio conto in banca è vuoto.

L’impossibilità di accedere ai prestiti e dunque di spendere denaro può aggravare la recessione economica. Alcuni ritengono dunque che per mitigare la crisi occorra concedere prestiti governativi, un’idea conosciuta anche come credito federale.

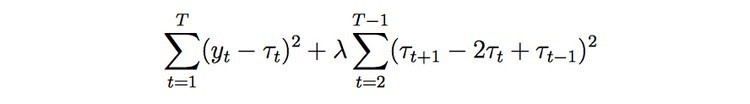

3. Il filtro di Hodrick-Prescott

Questo è un concetto di cui ho già parlato. Immaginate di partire dal presupposto che l’economia abbia un trend di crescita a lungo termine e brevi cicli composti da una fase di prosperità seguita da una di recessione. Come fai a separarli? Il filtro di Hodrick-Prescott è uno strumento matematico che consente di separare i trend dai cicli. Tuttavia è necessario prevedere la scala temporale che rappresenta il breve termine e il lungo termine. Se la previsione è errata, il filtro restituirà dati errati sui cicli economici. “Spazzatura entra, spazzatura esce”, come si suol dire in gergo informatico.

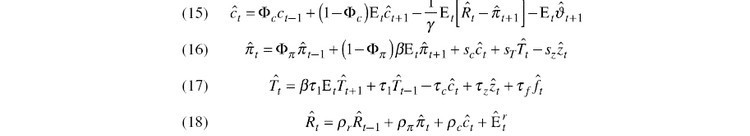

4. Equilibrio generale dinamico stocastico

Un nome lungo e poco invitante per indicare una tipologia di modello che i macroeconomisti utilizzano nel tentativo di descrivere l’economia. “Dinamico” si riferisce a un periodo a lungo termine. “Stocastico” denota la casualità. L’espressione “equilibrio generale” indica la situazione in cui i prezzi vengono determinati dal mercato e la domanda eguaglia l’offerta, per quanto ormai non venga più utilizzata in tal senso e abbia quasi perso ogni significato. L’aspetto importante da capire dei modelli EGDS è che cercano di prevedere la macroeconomia attraverso il comportamento delle persone e delle aziende nella sfera economica. Finora i modelli EGDS non hanno trovato grande utilizzo al di fuori del mondo accademico, nonostante abbiano vinto un paio di premi Nobel.

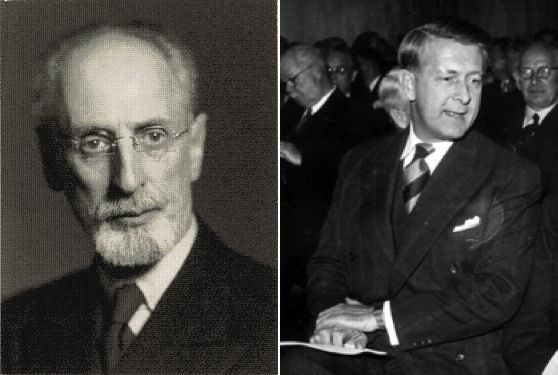

5. Il teorema dell’equivalenza di Ricardo De Viti-Barro

Se il governo prende in prestito del denaro e vi spedisce un assegno (per esempio un bonus fiscale), non lo spenderete. Per quale ragione? Il governo dovrà alzare le tasse in futuro, per essere in grado di restituire i prestiti ottenuti e quelle tasse dovranno uscire dalle vostre tasche. Quindi vi conviene risparmiare l’ammontare del bonus per pagare in futuro le tasse. Tuttavia, probabilmente nel mondo reale questa situazione non si verifica.

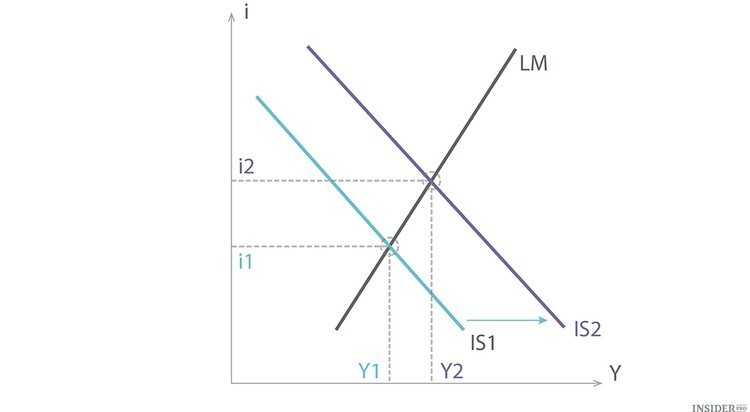

6. Il modello IS-LM

Yglesias lo definisce «un modello macroeconomico talmente semplice che anche uno studente universitario può comprenderlo», quindi non è chiaro per quale motivo lo abbia inserito in questa lista. Secondo tale modello ci sarebbe una relazione tra il prodotto interno lordo e i tassi di interesse. Da un lato interessi più alti abbassano il PIL, in quanto soffocano gli investimenti (IS sta infatti per Investment Saving). D’altro canto, un PIL più alto alzerà i tassi di interesse, poiché quando l’economia è in crescita, la gente preleva contanti da spendere, costringendo le banche ad alzare i tassi di interesse per rimpinguare le proprie casse.

Secondo il modello IS-LM, queste due forze si bilanciano per determinare il PIL e i tassi. Inoltre, aumentando le spese governative e spingendo la banca centrale a emettere nuove banconote si alzerebbe il PIL. Questo modello non è più utilizzato dai macroeconomisti accademici, ma è amato da gran parte di quelli del settore privato e dalla Federal Reserve.

7. Il manuale di Michael Woodford

Mike Woodford, della Columbia University, è il macroeconomista accademico più importante del mondo. Ho dovuto esporre le tesi contenute nel suo libro in un saggio a un corso tenuto da Miles Kimball all’Università del Michigan. Il saggio era stato assegnato come lettura durante le vacanze pasquali. Ebbene sì, i master in economia sono proprio una pacchia!

Il libro tratta il controllo del PIL e dell’inflazione da parte della banca centrale tramite il cambiamento dei tassi di interesse. In breve, molte persone sono già convinte che, se la Federal Reserve alza i tassi di interesse, l’inflazione e la crescita diminuiscono (come accadde per esempio agli inizi degli anni ’80 sotto l’allora presidente della Fed, Paul Volcker) e se la Fed abbassa i tassi, il PIL ha una spinta, ma si profila all’orizzonte l’inflazione. Woodford espone un modello che spiega la ragione di tale fenomeno.

8. Modigliani-Miller

È una teoria economica secondo la quale, in determinate condizioni, non importa se un’azienda si auto-finanzia con prestiti o con capitale proprio. Perché? Perché anche se un’azienda non si avvale di prestiti, saranno comunque i suoi investitori a farlo e a usare quel denaro per acquistare azioni. Quindi, in ogni caso, la somma di denaro che un’azienda può raccogliere sarà la medesima, che cerchi dei prestiti o che venda azioni.

Ovviamente non funziona così nel mondo reale, ma si tratta di una teoria interessante, che invita a riflettere sul perché le aziende si rivolgano al prestito o al capitale proprio.

9. Il teorema di Hecksher-Ohlin

Si tratta di una teoria sul commercio. Sostiene che i paesi con maggiori capitali – i paesi industrializzati come gli Stati Uniti o il Giappone – si dedicheranno ad attività ad alto impiego di capitale, mentre i paesi che dispongono di una cospicua forza lavoro, come l’India, si dedicheranno invece ad attività ad uso intensivo di lavoro.

È questa la ragione per cui gli Stati Uniti realizzano semiconduttori (che richiedono enormi impianti produttivi), mentre l’India produce capi di abbigliamento.