Il Panico del 1907 è stato tra tre le crisi economiche più gravi del nostro secolo e anche la più trasformativa, in quanto ha portato alla creazione della Federal Reserve.

Conosciuta anche come la "Crisi della Knickerbocker," il Panico del 1907 presenta sfumature in comune con la crisi del 2007-08, tra cui le "banche ombra", sistemi meno regolamentati che operano al di là della rete di sicurezza del tempo, e un cruciale "momento Lehman" in cui alla banca americana Knickerbocker Trust, la seconda più grande banca di allora del paese, è stato permesso di fallire dopo che JP Morgan si è rifiutata di salvarla.

Un terremoto, un crash silenzioso, e un'elasticità "perversa"

Alcune crisi finanziarie derivano da un'unica, grande scossa mentre altre derivano da una combinazione di shock più piccoli; il Panico del 1907 era di quest'ultimo tipo. Il terremoto di San Francisco, che si era verificato 3000 miglia di distanza un anno prima, nel mese di aprile 1906, ha contribuito a preparare il terreno per il panico.

Le perdite e i danni causati dal terremoto hanno innescato una richiesta massiccia di indennità di assicurazioni da parte degli assicuratori britannici, e mentre l'oro scorreva da Londra agli Stati Uniti, la Banca d'Inghilterra ha aumentato il tasso di sconto per tamponare il flusso.

La politica monetaria più restrittiva negli Stati Uniti, che ha portato l'oro a scorrere di nuovo a Londra, ha causato un "crash silenzioso", con il mercato azionario in calo di circa l'8% tra il settembre del 1906 e il marzo del 1907 (Bruner e Carr). L'economia è quindi scivolata nella recessione nel maggio del 1907.

Le condizioni monetarie restrittive sono state aggravate dal consueto aumento autunnale della domanda di moneta e di credito da parte degli agricoltori per la raccolta e per la spedizione dei loro raccolti. In assenza di una banca centrale che potesse sostenete questo aumento stagionale della domanda, i tassi di interesse sono invece saliti a picco. Questa elasticità "perversa" dell'offerta di moneta (Miron 1986) ha innescato il panico nel settore bancario ed è stato il tema centrale nel "Grande Dibattito" (Wicker) sulla necessità della creazione di una banca centrale.

"Il panico e una cieca e irragionevole paura"

Lo shock finale è arrivato il 16 ottobre, dopo un fallito tentativo di monopolizzare lo stock della Copper Company Unite. I principali speculatori erano Augusto Heinze, che già possedeva gran parte della United Copper ed era il presidente di una banca di New York City, e Charles F. Morse, anch'egli un banchiere dal "carattere estremo, anche rispetto agli standard americani speculativi" (Sprague 1910, 248).

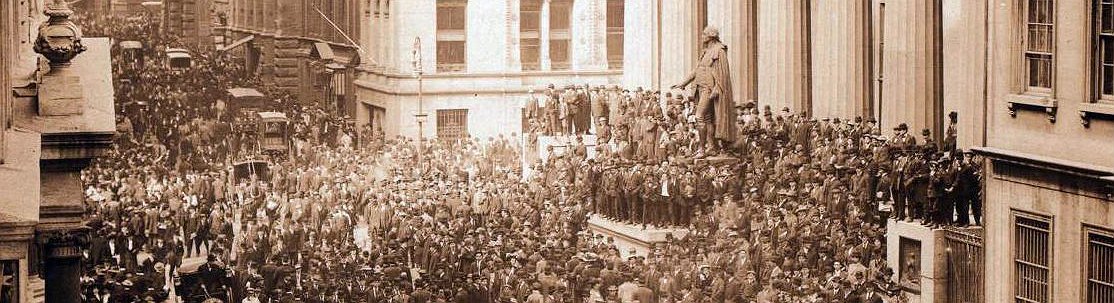

Quando la notizia della fallita monopolizzazione è venuta a galla, i depositanti hanno iniziano a correre su e giù tra più di una dozzina di banche e istituti dicendo di volere indietro i propri risparmi. La corsa alle banche innescata dalla "cieca e irragionevole paura" (Lefevre 1908 citato in Frydman 2012) è stata abbastanza rapidamente contenuta dopo che il New York Clearing House, un consorzio di banche private che di fatto funzionava come una banca centrale, ha concesso la solvibilità ai suoi membri e dato prestiti di emergenza in dotazione. La corsa sui Trust, tuttavia, è continuata.

I Trust, le “Banche ombra” e il ruolo di J.P. Morgan

I Trust, degli intermediari apparentemente sicuri limitati ad attività fiduciarie, hanno giocato un ruolo di primo piano nel Panico del 1907, che in qualche modo ricorda il ruolo delle banche "ombra" della crisi del 2007-08 (Frydman 2012).

Come le banche ombra, i Trust erano meno regolamentate rispetto alle banche, meno liquide, più indebitate, e forse più importante, non avevano accesso diretto ai prestiti di emergenza della Clearing House (Tallman e Moen).

Mentre il panico proseguiva nella settimana del 21 ottobre, JP Morgan ha assemblato un piccolo gruppo di giovani banchieri, tra cui Benjamin Strong, futuro capo della Federal Reserve Bank di New York, per esaminare i documenti dei Trust e fornire credito a quelli giudicati solventi. Knickerbocker Trust, il secondo più grande istituto fiduciario nel Paese, è stato il primo a fare richiesta.

Dopo aver trascorso una mezza giornata sui libri di Knickerbocker, il team di Strong ha concluso che la solvibilità della società era incerta e JP Morgan si è rifiutata di prestargli i soldi. L'istituto bancario Knickerbocker Trust ha chiuso i battenti il 22 ottobre.Come il crollo di Lehman nel 2008, il fallimento di Knickerbocker ha ulteriormente eroso la fiducia nei Trust e ha scatenato il panico in tutti i mercati finanziari, mentre i fondi sono stati costretti a richiamare i prestiti e liquidare i beni a prezzi di vendita stracciati nel disperato tentativo di fare cassa (Frydman 2012).

Allarmato, Morgan e gli altri banchieri reclutati hanno cominciato a prestare più generosamente soldi ai fondi superstiti e hanno orchestrato altre misure di emergenza in collaborazione con il Tesoro degli Stati Uniti, la Clearing House, e anche con John D. Rockefeller.Il panico del 1907 ha avuto gravi ripercussioni di vasta portata.

La recessione che ha avuto inizio nel maggio dello stesso anno è persistita fino al giugno del 1908, con il PIL in termini reali in contrazione di oltre il 10%, circa il doppio del calo sperimentato nel corso della recessione del 2007-08.

La gravità del Panico del 1907 (e dei molti prima di esso) ha convinto il Congresso che il paese aveva bisogno di una soluzione a lungo termine per modernizzare e stabilizzare il sistema monetario.

La nascita della Fed: concepita in privato, ma nata in pubblico

Nel 1908, il Congresso ha creato una Commissione Monetaria Nazionale bipartisan, presieduta dal senatore repubblicano Nelson Aldrich, per indagare le situazioni di panico bancario ricorrenti negli Stati Uniti e proporre delle riforme. Quando, dopo due anni, la Commissione non aveva ancora concordato una linea d'azione, Aldrich ha preso la faccenda nelle sue mani e ha organizzato un incontro in rifugio privato per cercare di covare un piano.

A parte Aldrich e la sua segretaria, gli unici partecipanti erano un funzionario del Tesoro (ed economista di Harvard) e tre eminenti banchieri di Wall Street. Uno dei banchieri, Paul Warburg, era un esperto di banche centrali che, pochi mesi prima della crisi 1907, aveva paragonato il sistema bancario degli Stati Uniti a quello del"Europa al tempo dei Medici" (New York Times, cit. in Richardson e Romero).

Aldrich ha chiesto ai partecipanti di mantenere il segreto; essi hanno perciò viaggiato su un'automobile privata, utilizzando solo i primi nomi, dal New Jersey al Jekyll Island Club dicendo che andavano a fare una "caccia all'anatra ultra-esclusiva” in Georgia. I cacciatori hanno immediatamente concordato l'obiettivo primario di una banca centrale che avrebbe fornito una liquidità uniforme ed elastica alla nazione, ma non riuscivano ad accordarsi sui dettagli.

Dopo più di una settimana di sessioni che si estendevano dalla mattina fino a tarda notte, i “cacciatori” hanno redatto un piano per una "National Reserve Association" con quindici sportelli bancari di riserva in tutto il paese che avrebbero immagazzinato le riserve delle banche affiliate, concesso prestiti, e fornito servizi di pagamento.

La struttura decentralizzata era critica; i progettisti sapevano bene che una banca centrale monolitica a Washington o a Wall Street non avrebbe mai battuto la profonda diffidenza populista del potere finanziario centralizzato a est. Anche se la Reserve Association sarebbe stata decentrata geograficamente, il suo governo sarebbe stato centralizzato, con banche aderenti private che avrebbero avuto il potere di eleggere l'intero Consiglio della loro banca di riserva locale, con più voti per le banche più grandi (Romero).

La segretezza del procedimento svoltosi a Jekyll Island era stata a lungo dibattuta dai critici della Fed, ma la proposta necessitava ancora dell'approvazione pubblica da parte del Congresso. Nel 1912 Aldrich presentò il piano al Senato, verso il quale aveva sollevato obiezioni sul ruolo dominante delle banche.

Dopo che Woodrow Wilson venne eletto presidente in quello stesso anno, il deputato Carter Glass e il senatore Robert Owens, entrambi democratici, misero a punto un piano molto simile a quello di Aldrich ma con una governance più pubblica, specificamente con un consiglio di amministrazione della Federal Reserve a Washington i cui sette membri sarebbero stati nominati dal presidente e approvati dal Senato, e un ruolo diminuito dei banchieri nei consigli di amministrazione delle banche di riserva locali.

Il Federal Reserve Act, la legge creata per fornire all'establishment della Federal Reserve delle banche, fornire loro una valuta elastica, stabilire una vigilanza più efficace del settore bancario negli Stati Uniti, e per molti altri scopi, è stato firmato e divenuto legge dicembre del 1913, mentre le dodici Reserve Banks hanno aperto dopo circa un anno (cit. A Return to Jekyll Island).

Dopo la crisi del 1907, ovvero dopo che la Fed è stata istituita, non ci sono più state crisi di tale entità. In parte perchè la Fed ha eliminato quasi tutti i fattori destabilizzanti, i picchi stagionali dei tassi di interesse, e quindi le crisi finanziarie negli Stati Uniti sono diventate certamente meno frequenti dal 1913 rispetto a prima.