L’introduzione di una moneta parallela non salverà l’economia del paese.

Il famoso Piano B di Yanis Varoufakis sta diventando sempre più familiare all’opinione pubblica, ora che l’ex ministro delle finanze greco è alle prese con diverse accuse penali. Messo a punto insieme a James Galbraith dell’Università del Texas di Austin, il Piano B ha definito l’introduzione di una “valuta fiscale” parallela all’euro da adottare nel caso in cui con la Troika si fosse arrivati a un pesante punto di stallo.

Se la BCE avesse tagliato le erogazioni della liquidità di emergenza (ELA) alla Grecia, questa valuta parallela avrebbe offerto sollievo alla scarsa liquidità del paese – e alle risultanti ricadute sociali – nel corso di un lungo periodo di inattività delle banche. Alcuni continuano a ritenere che si tratti di molto rumore per nulla, ma è davvero così?

Una valuta supplementare di questo tipo è un territorio inesplorato a livello di eurozona, dal momento che il suo valore sarebbe in euro e che perciò non si tratterebbe né una nuova valuta e nemmeno di un ritorno alla dracma. Secondo quanto previsto dal Piano B, la Grecia avrebbe potuto di fatto introdurre un sistema di gestione e di trasferimento a terze parti del debito delle famiglie dovuto alle autorità fiscali del paese.

Una volta che il debito fosse stato trasferibile, i cittadini greci avrebbero potuto utilizzare la nuova valuta per effettuare transazioni semplicemente trasferendo i debiti per beni e servizi proprio come si fa con le valute tradizionali.

In più, il piano Varoufakis-Galbraith avrebbe consentito ai residenti di scambiare la nuova valuta con i fondi altrimenti bloccati sui conti bancari. Di conseguenza, la riattivazione delle transazioni finanziarie sarebbe riuscita a bypassare i problemi di disponibilità di liquidità e le opprimenti serrate delle banche.

Il successo della circolazione di questa valuta dipende dal debito delle famiglie nei confronti delle autorità fiscali. Le emissioni di valuta basate sul debito, che dipendono sostanzialmente dal debito dovuto all’amministrazione tributaria dello stato, sarebbero particolarmente efficaci in Grecia a causa dell’elevato livello di indebitamento fiscale dei suoi cittadini.

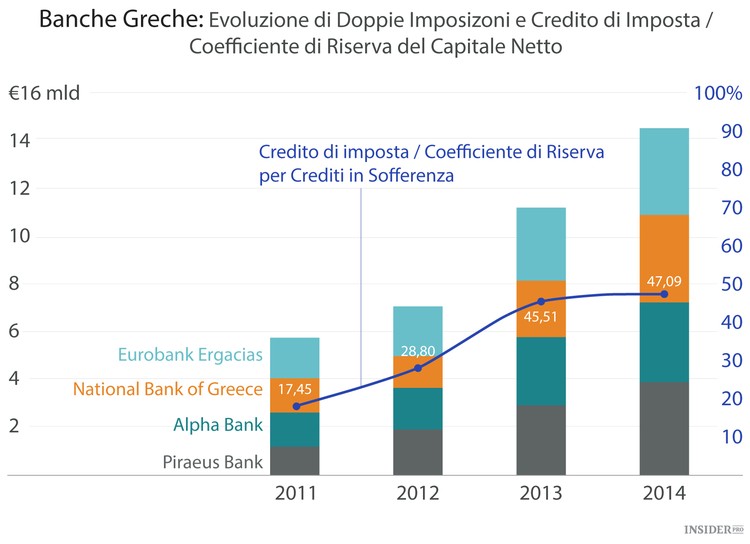

I residenti infatti hanno elevati livelli di debito e il sistema bancario è stato recentemente oggetto di una ricapitalizzazione pari a circa il 50% utilizzando 15 miliardi di euro di imposte anticipate (DTA). In altre parole, un piano di questo tipo è giù stato utilizzato per far sopravvivere le banche greche ed evitare preventivamente che la Troika si intromettesse in futuro nei conti correnti bancari greci.

Attività fiscali differite nei bilanci delle principali banche Greche (2011-2014).

Analogamente, il paese potrebbe mettere in circolazione il debito della pubblica amministrazione dovuto al settore privato. Non è chiaro se Syriza sia intenzionata ad estendere il meccanismo anche al futuro debito fiscale, dato il grosso prezzo da pagare per convertire la valuta fiscale in euro.

Per implementare la valuta fiscale, il governo greco avrebbe utilizzato le informazioni relative ai contribuenti disponibili presso il Segretariato Generale delle entrate e spese pubbliche. Mentre in una situazione economica normale la Grecia avrebbe facile accesso a dati di questo tipo, il software gestionale necessario è stato fornito, e probabilmente anche controllato, dalla Troika.

I creditori del paese vogliono ovviamente evitare la diffusione di una valuta fiscale che metterebbe Atene nelle condizioni di prendere il controllo della loro base monetaria nazionale. Se implementata, la misura potrebbe sia rafforzare la posizione della Grecia nei negoziati che rendere meno preoccupanti soluzioni ‘da ultima spiaggia’, come l’uscita dall’euro. Varoufakis ha recentemente sottolineato che, con l’implementazione di una valuta fiscale, il ritorno alla dracma sarebbe facilmente attuabile.

Bisogna comunque ricordare che la valuta fiscale non è una panacea per tutti i mali: aiuterebbe sì a mantenere l’ordine pubblico, ma non a migliorare la contrazione del PIL greco, la consolidata deflazione e le loro temute conseguenze a livello di debito. In più, la valuta fiscale faciliterebbe le transazioni all’interno del paese, ma risulterebbe inefficace ai fini del pagamento del credito internazionale, come quello per il debito pubblico (circa 320 miliardi di euro, pari al 180% del PIL).

La ricerca di una soluzione per la crisi greca deve essere affrontata in una prospettiva più ampia. In particolare, i vertici dell’eurozona dovrebbero lavorare per il raggiungimento di tre obiettivi: ridurre gli spread del debito sovrano fra i paesi membri, incoraggiare i trasferimenti di denaro per correggere gli squilibri finanziari e i gap competitivi innescati dall’euro, e aiutare a definire un efficace alleviamento del debito greco attraverso la sua ristrutturazione al valore di mercato.

Recentemente questa triplice strategia ha aiutato Portorico a riconciliarsi son il suo insostenibile debito, culminato nel default. Gli effetti negativi sul PIL portoricano erano pari solamente a un terzo di quelli della Grecia. Nonostante il paese sia solo un territorio non incorporato degli USA, e non uno stato della federazione, Portorico ha beneficiato di trasferimenti federali pari a cinque volte quelli che l’eurozona ha destinato alla Grecia – uno stato membro dell’Unione Europea a tutti gli effetti.

Mentre la Federal Deposit Insurance Corporation (FDIC) americana ha gestito la crisi bancaria di Portorico attraverso un budget federale di oltre 5 miliardi di dollari, la UE dovrebbe aiutare la ricapitalizzazione delle banche greche per oltre 25 miliardi di euro a spese degli investitori.

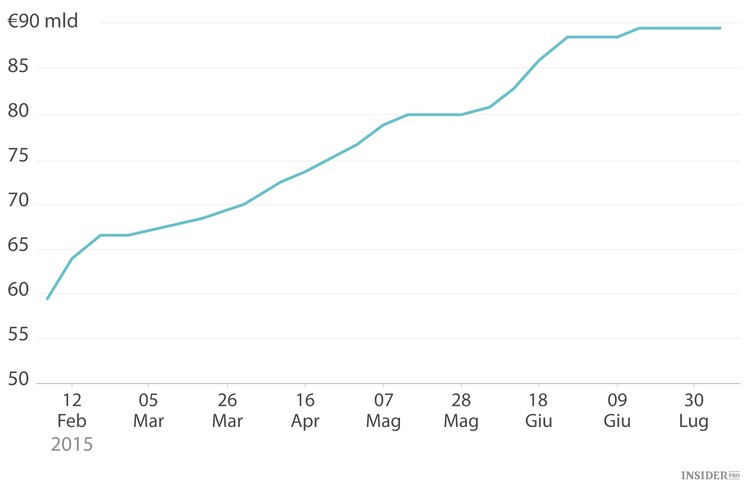

Evoluzione settimanale del tetto delle erogazioni di liquidità di emergenza alle banche greche (febbraio-agosto 2015).