Vi sono moltissime teorie accademiche che ruotano intorno alle valute. Sebbene spesso non siano direttamente applicabili alle operazioni di tutti i giorni, è utile comprendere le idee generali che stanno dietro alla ricerca accademica.

Le principali teorie economiche rilevate nei cambi riguardano le condizioni di parità. Una condizione di parità è una spiegazione economica del prezzo a cui due valute dovrebbero venire scambiate, basato su fattori quali l’inflazione e i tassi d’interesse. Le teorie economiche suggeriscono che, quando non si dispone di una condizione di parità, esiste una possibilità di arbitraggio per gli operatori di mercato. Tuttavia, tali possibilità, come in molti altri mercati, vengono presto scoperte ed eliminate ancor prima che a un investitore individuale venga data la possibilità di sfruttarle. Altre teorie sono basate su fattori economici quali lo scambio, i flussi di capitali e il modo in cui un paese gestisce le sue operazioni. Esaminiamo brevemente ognuno di essi.

Parità di potere d’acquisto

La parità di potere d’acquisto (PPA) è la teoria economica secondo la quale i livelli di prezzo tra due paesi dovrebbero essere equivalenti gli uni agli altri in seguito a degli aggiustamenti dei tassi di cambio. Alla base di questa teoria vi è la legge del prezzo unico, per cui il costo di un bene identico dovrebbe essere lo stesso in tutto il mondo. In base alla teoria, se in due paesi vi è una grande differenza di prezzo per lo stesso prodotto anche in seguito a degli aggiustamenti dei tassi di cambio, viene creata una possibilità di arbitraggio, poiché il prodotto può essere ottenuto dal paese che lo vende al prezzo inferiore.

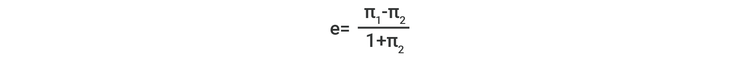

La versione relativa della PPA è la seguente:

In cui ‘e’ rappresenta il tasso di variazione nel cambio e ‘π1’ e 'π2' rappresentano rispettivamente i tassi d’inflazione per il paese 1 e il paese 2.

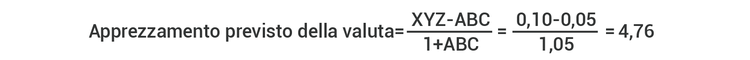

Ad esempio, se il tasso d’inflazione per il paese XYZ è del 10% e l’inflazione per il paese ABC è del 5%, allora la valuta di ABC dovrebbe crescere del 4,76% contro quella di XYZ.

Parità dei tassi d’interesse

Il concetto della parità dei tassi d’interesse è simile a quello della parità di potere d’acquisto e suggerisce che, per far sì che non vi siano possibilità di arbitraggio, due beni in due paesi diversi dovrebbero avere tassi d’interesse simili, poiché il rischio per ciascuno è lo stesso. La base per questa parità è inoltre la legge del prezzo unico, in quanto l’acquisto di un investimento in un paese dovrebbe produrre lo stesso rendimento dello stesso identico bene in un altro paese; in caso contrario, i tassi di cambio dovrebbero regolarsi per compensare la differenza.

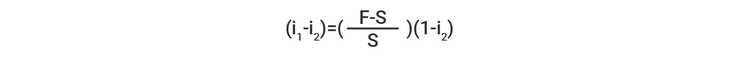

La formula per determinare la parità dei tassi d’interesse può essere trovata con:

In cui ‘F’ rappresenta il tasso di cambio a termine; ‘S’ rappresenta il tasso di cambio a pronti; ‘i1’ rappresenta il tasso d’interesse nel paese 1 e ‘i2’ rappresenta il tasso d’interesse nel paese 2.

Effetto Fisher internazionale

La teoria dell’Effetto Fisher internazionale suggerisce che il tasso di cambio tra due paesi dovrebbe variare di un importo simile alla differenza tra i loro tassi d’interesse nominale. Se il tasso nominale di un paese è inferiore rispetto a un altro, la valuta del paese con il tasso nominale inferiore dovrebbe aumentare dello stesso importo di quello del paese con il tasso più elevato.

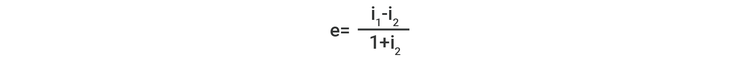

La formula per l’Effetto Fisher internazionale è la seguente:

In cui ‘e’ rappresenta il tasso di variazione nel tasso di cambio e ‘i1’ e ‘i2’ rappresentano rispettivamente i tassi d’inflazione per il paese 1 e per il paese 2.

Teoria della bilancia dei pagamenti

La bilancia dei pagamenti di un paese è costituita da due segmenti – il conto corrente e il conto capitale – che misurano le entrate e le uscite dei beni e del capitale di un paese. La teoria della bilancia dei pagamenti riguarda il conto corrente, che è il conto che si occupa del commercio di beni tangibili, per avere un’idea delle direzioni dei tassi di cambio.

Se un paese sta portando avanti un’ampia eccedenza o deficit di conto corrente, è segno che il tasso di cambio del paese non è in equilibrio. Per bilanciare il conto corrente, il tasso di cambio dovrà regolarsi col tempo. Se un paese si trova in una situazione di grande deficit (più importazioni che esportazioni), la moneta nazionale verrà svalutata. Al contrario, un surplus porterebbe a un apprezzamento valutario.

L’identità della bilancia di pagamenti si ottiene:

Il modello di differenziazione del tasso d’interesse reale suggerisce che i paesi con tassi d’interesse reali più elevati vedranno un apprezzamento delle loro valute rispetto ai paesi con i tassi d’interesse inferiori. Questo avviene perché gli investitori di tutto il mondo sposteranno il loro denaro nei paesi con tassi reali più elevati per ottenere profitti maggiori e ciò farà aumentare il prezzo della valuta con il tasso reale più elevato.

Modello del mercato mobiliare

Il modello del mercato mobiliare riguarda l’afflusso monetario in un paese da parte di investitori stranieri allo scopo di acquistare beni quali azioni, obbligazioni e altri strumenti finanziari. Se un paese sta registrando grossi afflussi da parte di investitori stranieri, il prezzo della sua valuta dovrebbe aumentare, in quanto la valuta nazionale deve essere acquistata da questi investitori. Questa teoria tiene in considerazione il conto capitale della bilancia commerciale paragonato al conto corrente della teoria precedente. Questo modello è stato ampiamente accettato, in quanto i conti di capitali dei paesi stanno iniziando a superare il conto corrente mentre il flusso monetario internazionale va aumentando.

Modello monetario

Le teorie economiche possono far circolare le valute nel lungo termine, ma nel breve periodo, su basi giornaliere e settimanali, i dati economici hanno un impatto più significativo. Si dice spesso che le più grandi società del mondo siano in realtà paesi e che la loro valuta siano essenzialmente le azioni presso quello stato. I dati economici, come ad esempio gli ultimi numeri del prodotto interno lordo (PIL), vengono spesso considerati essere simili alle ultime informazioni sugli utili di una società. Nello stesso modo in cui le notizie finanziarie e gli eventi recenti possono incidere sulle quotazioni di una società, le notizie e le informazioni riguardanti un paese possono avere un grande impatto sulla direzione della valuta di tale paese. Le variazioni dei tassi d’interesse, l’inflazione, la disoccupazione, la fiducia dei consumatori, il PIL, la stabilità politica, ecc. possono portare a grossi guadagni/perdite a seconda della natura dell’annuncio e dello stato attuale del paese.

Il numero di annunci economici rilasciati ogni giorno da tutto il mondo può intimidire, ma passando sempre più tempo ad informarsi sul mercato forex diventa chiaro quali siano gli annunci di maggior rilevanza. Di seguito sono elencati alcuni indicatori economici che sono generalmente considerati avere maggiore influenza – indipendentemente dal paese da cui provengano gli annunci.

Il modello monetario si concentra sulla politica monetaria di un paese per contribuire a determinare il tasso di cambio. La politica monetaria di un paese riguarda la disponibilità di denaro di tale nazione, che è determinata sia dal tasso d’interesse stabilito dalle banche centrali, sia dalla quantità di denaro stampato dal Tesoro. I paesi che adottano una politica monetaria che fa crescere rapidamente la propria disponibilità di denaro vedranno una pressione inflazionistica, a causa della maggiore quantità di denaro in circolazione. Ciò porta a una svalutazione della moneta.

Queste teorie economiche, che sono basate su supposizioni e situazioni perfette, aiutano a illustrare i fondamenti di base delle valute e in che modo vengono interessate dai fattori economici. Tuttavia, il fatto che esistano così tante teorie contrastanti indica la difficoltà che siano accurate al 100% nel predire le fluttuazioni monetarie. La loro rilevanza varierà probabilmente a seconda del contesto di mercato, ma è comunque importante conoscere le basi fondamentali che stanno dietro a ognuna delle teorie.

Dati economici

Molti paesi rilasciano i dati riguardanti il numero di persone attualmente occupate all’interno di quell’economia. Negli USA, questi elementi sono noti come dati sui salari e vengono rilasciati il primo venerdì del mese dal Bureau of Labor Statistics. Nella maggior parte dei casi, forti aumenti nell’occupazione segnalano che il paese goda di un’economia fiorente, mentre i cali sono un segno di potenziale contrazione. Se un paese ha passato di recente dei problemi economici, dati positivi sull’occupazione potrebbero far salire la valuta, in quanto segno di ripresa e benessere economico. D’altra parte, un’elevata occupazione può portare anche all’inflazione, quindi questi dati potrebbero portare la moneta al ribasso. In altre parole, i dati economici e i movimenti della valuta dipenderanno spesso dalle circostanze che esistono nel momento in cui vengono rilasciati i dati.

Tassi di interesse

Come abbiamo visto con alcune teorie economiche, i tassi d’interesse sono un elemento essenziale nel mercato forex. Il punto centrale per i partecipanti al mercato, in termini di tassi d’interesse, è rappresentato dalle variazioni attuate dalla banca centrale del paese nei confronti dei suoi tassi bancari, che vengono usati per adeguare la massa monetaria e istituire la politica monetaria del paese. Negli USA, è il Federal Open Market Committee (FOMC) a determinare il tasso bancario, o il tasso al quale le banche possono prestare o prendere in prestito denaro dal Tesoro degli Stati Uniti. Il FOMC si riunisce otto volte all’anno per prendere decisioni riguardanti l’opportunità di aumentare, diminuire o lasciare gli stessi tassi bancari; ogni incontro, con il passare dei minuti, ha una notevole rilevanza.

Inflazione

I dati sull’inflazione misurano gli aumenti e i decrementi dei livelli dei prezzi in un determinato periodo di tempo. A causa dell’enorme quantità di beni e servizi all’interno di un economia, viene utilizzato un paniere di beni e servizi per misurare le variazioni dei prezzi. L’aumento dei prezzi è un segno di inflazione, che suggerisce che il paese vedrà svalutata la sua moneta. Negli USA, i dati sull’inflazione vengono mostrati nell’Indice dei prezzi al consumo, che viene rilasciato mensilmente dal Bureau of Labor Statistics.

Prodotto interno lordo

Il prodotto interno lordo di un paese è una misura di tutti i prodotti e i servizi finiti che un paese genera durante un determinato periodo. Il calcolo del PIL si divide in quattro categorie: consumo privato, spesa pubblica, spese delle imprese ed esportazioni nette totali. Il PIL è considerato la migliore misura complessiva della salute dell’economia di un paese, con gli aumenti del PIL che segnalano crescita economica. Più è in salute l’economia di un paese, più è interessante per gli investitori stranieri, che a loro volta possono spesso portare ad aumenti del valore della valuta, in quanto si verifica un movimento di denaro all’interno della nazione. Negli USA, questi dati vengono rilasciati dal Bureau of Economic Analysis una volta al mese, nella terza o quarta settimana del mese.

Vendite al dettaglio

I dati delle vendite al dettaglio misurano la quantità di vendite che i rivenditori al dettaglio effettuano in un dato periodo, riflettendo la spesa per i consumi. La misura in sé non riguarda tutti i tipi di negozi, ma, in maniera simile al PIL, utilizza un gruppo di negozi di vario genere per avere un’idea della spesa per i consumi. Tale misura dona inoltre agli operatori di mercato un’idea delle condizioni dell’economia, in cui un incremento nelle spese segnala un’economia forte. Negli USA, è il Dipartimento del commercio a rilasciare i dati sulle vendite al dettaglio, intorno a metà mese.

Beni durevoli

I dati per i beni durevoli (quelli con una durata superiore a tre anni) misurano la quantità di beni manufatti che vengono ordinati, spediti o che restano inevasi in un dato periodo di tempo. Questi beni includono prodotti come automobili ed elettrodomestici, che danno agli economisti un’idea della quantità di spesa individuale per questi beni a più lungo termine, insieme a un’idea della salute del settore delle fabbriche. Questa misura dona anch’essa agli operatori di mercato informazioni sullo stato dell’economia, con i dati che vengono rilasciati intorno al giorno 26 del mese dal Dipartimento del commercio.

Scambi commerciali e flussi di capitali

Le interazioni tra paesi creano enormi flussi monetari che possono avere un impatto notevole sul valore delle valute. Come è già stato affermato, un paese che importa molto più di quanto esporta potrebbe vedere un indebolimento della sua moneta a causa della necessità di vendere la sua stessa valuta per acquistare quella della nazione esportatrice. Invece, un aumento degli investimenti in un paese può portare a degli aumenti sostanziali nel valore della sua moneta.

I dati sui flussi commerciali riguardano la differenza tra le importazioni e le esportazioni di un paese, con un deficit commerciale che avviene nel momento in cui le importazioni sono superiori alle esportazioni. Negli USA, è il Dipartimento del commercio a rilasciare mensilmente il bilancio dei dati relativi al commercio, che mostra la quantità di beni e servizi che gli USA hanno importato ed esportato nel mese precedente. I dati dei flussi di capitali riguardano la differenza tra la quantità di valuta che viene introdotta tramite investimenti e/o esportazioni e la valuta che viene venduta per investimenti esteri e/o importazioni. Un paese che vede molti investimenti esteri, in cui degli stranieri acquistano beni nazionali quali titoli o immobili, avrà generalmente un surplus di flusso di capitale.

I dati sulla bilancia dei pagamenti sono il totale complessivo degli scambi commerciali e dei flussi di capitali di un paese in un determinato periodo di tempo. La bilancia dei pagamenti è suddivisa in tre categorie: il conto corrente, il conto capitale e il conto finanziario. Il conto corrente riguarda il flusso di merci e servizi tra paesi. Il conto capitale riguarda lo scambio di denaro tra paesi con lo scopo di acquistare beni capitali. Il conto finanziario riguarda il flusso monetario tra paesi a fini d’investimento.

Eventi macroeconomici e geopolitici

I maggiori cambiamenti nel mercato forex derivano spesso da eventi macroeconomici e geopolitici quali guerre, elezioni, variazioni nelle politiche monetarie e crisi finanziarie. Questi eventi hanno la capacità di cambiare o ridisegnare il paese, insieme ai suoi principi. Ad esempio, le guerre possono arrecare un enorme danno economico e aumentare notevolmente la volatilità in una regione e ciò potrebbe incidere sul valore della sua valuta. È importante mantenersi aggiornati su questi eventi macroeconomici e geopolitici.

Ci sono così tanti dati che vengono rilasciati nel mercato forex che può essere molto difficile per l’individuo medio sapere quali seguire. Nonostante ciò, è importante sapere quali comunicati stampa influenzeranno le valute che scambiate.