Le obbligazioni o bond hanno alcune caratteristiche di cui ogni investitore dovrebbe essere a conoscenza. Tutti questi fattori giocano un ruolo nel determinare il valore di un’obbligazione e il punto in cui si trovano nel tuo portfolio.

Valore nominale

Il valore nominale (anche chiamato alla pari o capitale) è l’ammontare di denaro che l’obbligazionista riceverà alla data di scadenza dell’obbligazione. Un’obbligazione appena emessa in genere vende alla pari. Le obbligazioni di società in genere hanno un valore nominale di 1000 dollari, ma quest’ammontare può essere molto più alto per le obbligazioni del governo.

Quello che confonde molte persone è che il valore alla pari non è il prezzo dell’obbligazione. Il prezzo dell’obbligazione oscilla durante la sua vita in risposta a diverse variabili (ulteriori informazioni in seguito). Quando un’obbligazione si commercia a un prezzo superiore al valore nominale, si dice che si vende sopra la pari. Quando un’obbligazione vende a un prezzo inferiore al valore nominale si dice che si vende sotto la pari.

Cedola (Il tasso di interesse)

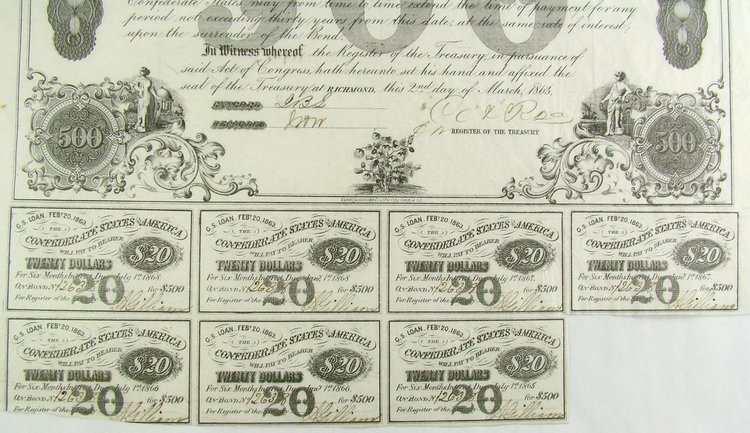

La cedola è l’ammontare che l’obbligazionista riceverà come pagamento di interesse. Si chiama “cedola” perché a volte ci sono cedole reali sull’obbligazione stampata, che devi staccare e riscattare per l’interesse. Però questo era più comune nel passato. Oggigiorno, questi documenti in genere vengono registrati elettronicamente.

Come detto in precedenza, la maggior parte delle obbligazioni paga un interesse ogni sei mesi, ma gli interessi possono anche venir pagati mensilmente, trimestralmente o annualmente. La cedola si esprime come percentuale del valore nominale. Se un’obbligazione paga una cedola del 10% e il suo valore nominale è 1000 dollari, allora pagherà 100 dollari di interesse all’anno. Un tasso che resta a una percentuale fissa del valore nominale come questo è un’obbligazione a tasso fisso. Un’altra possibilità è un pagamento di interesse che varia, conosciuto come obbligazione a tasso variabile. In questo caso, il tasso di interesse è legato ai tassi del mercato tramite un indice, come per esempio il tasso dei titoli del Tesoro.

Si può pensare che gli investitori pagheranno di più per una cedola alta che non per una cedola bassa. A parità di condizioni, una cedola bassa significa che il prezzo dell’obbligazione sarà più variabile.

Scadenza

La data di scadenza è la data nel futuro in cui il capitale dell’investitore verrà ripagato. Le scadenze variano da appena un giorno a 30 anni (anche se ci sono stati casi di termini a 100 anni).

Un’obbligazione che scade dopo un anno è molto più prevedibile e quindi meno rischiosa di una che scade dopo 20 anni. Quindi, in generale, più lungo è il termine di scadenza, più alto è il tasso di interesse. Inoltre, a parità di condizioni, un’obbligazione a lungo termine varierà di più di una a breve termine.

Emittente

L’emittente di un’obbligazione è un fattore cruciale da considerare, perché la stabilità dell’emittente è l’assicurazione principale di essere ripagati. Per esempio, il governo USA è molto più sicuro di qualunque società. Il suo rischio di insolvenza (la possibilità che il debito non venga ripagato) è molto basso. Così basso che i titoli del governo USA sono conosciuti come attività prive di rischio. La ragione di questo è che un governo sarà sempre in grado di generare entrate future tramite tasse. Una società, al contrario, deve continuare a generare profitti, cosa che non è per niente garantita. Questo rischio ulteriore fa sì che le obbligazioni di società debbano offrire un alto tasso di rendimento per attirare gli investitori. Questo è il compromesso rischio/rendimento in azione.

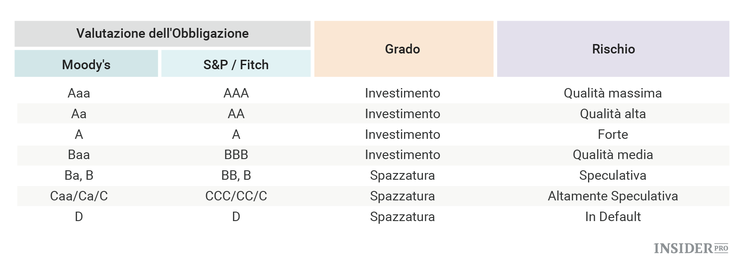

Il sistema di classificazione delle obbligazioni aiuta gli investitori a determinare il rischio di credito di una società. La classifica delle obbligazioni va considerata come una pagella della classificazione creditizia di una società. Le società blue-chip, che sono gli investimenti più sicuri, hanno una posizione alta, mentre le società ad alto rischio, hanno una posizione bassa. La tabella seguente illustra la scala di valutazione di diverse obbligazioni secondo le maggiori agenzie di valutazione degli USA: Moody's, Standard and Poor's e Fitch Ratings.

Nota che se la società scende al di sotto di una certa classe di credito la sua valutazione cambia da qualità di investimento a spazzatura (junk). Le obbligazioni spazzatura sono così appropriatamente chiamate perché sono il debito di società che in qualche modo si trovano in difficoltà finanziare. Siccome sono così rischiose, devono offrire un rendimento molto più alto di qualunque altro debito. Questo solleva una questione importante: non tutte le obbligazioni sono per natura più sicure delle azioni. Alcuni tipi di obbligazione posso essere tanto rischiosi quanto le azioni, se non perfino di più.