Come parte del progetto speciale insieme al prime broker Exante, condividiamo l'articolo di Sergei Golubitsky su quali persone si rovinano nel mercato azionario e perché fanno così.

Uno dei concetti chiave del trading è il tempismo ossia lo scegliere il momento opportuno per fare una contrattazione.

Visto che i mercati sono soggetti a cicli e oscillazioni, si può guadagnare (in teoria) grazie a qualsiasi posizione. Perché? Perché è molto probabile che prima o poi il mercato torni al punto in cui è partito, e anche superi un po’ quel livello. Però sorge una domanda – quando?

Il problema è che a volte le quotazioni non tornano per anni alle posizioni di prima. Talvolta sembra davvero incredibile: ogni giorno le quotazioni oscillano freneticamente, ma si ostinano a tornare come prima. Come se lo facessero apposta. Ma è tale la particolarità di molti processi casuali: un allontanamento relativamente piccolo del punto dalla posizione iniziale comporta dei periodi di ritorno sproporzionalmente lunghi. Spesso, il mercato si muove in modo desiderabile solo dopo che il trader ha perduto più di quello che poteva permettersi. Ed è uscito dal mercato.

Ne consegue il principio fondamentale del trading di successo: la vostra posizione deve avere un margine di sicurezza che la protegga dai balzi anche “meno probabili” sul mercato.

Sii pronto ai cambiamenti notevoli dei prezzi, non rischiare troppi fondi, impara ad aspettare. Tuttavia il 90% dei trader ci contravviene. Si aprono sempre le posizioni che in realtà non sono in grado di controllare. La ragione è la banale avidità, il desiderio di arricchirsi il più rapidamente possibile.

Suppongo che i dati statistici diffusi (che è il 5-7% di tutti i partecipanti alle negoziazioni a ottener successo) dipendano direttamente da questo problema. Falliscono coloro che non possono tenere a lungo posizioni aperte. Grosso modo, sono proprio gli “avidi” a fallire in borsa. Contrariamente ai “paurosi” i cui istinti protettivi mantengono i loro order nei limiti della realtà.

L’avidità descritta non è tipica soltanto di giocatori principianti. Nonostante l’esperienza del trader sempre più crescente, la chimica non sparisce: il gioco di ormoni, troppa adrenalina nel sangue e altre particolarità innate con le quali la maggior parte della gente vive tutta la vita. Ad alcuni trader servirebbero tranquillanti che rendano la mente fredda e prudente, ma anche qui sorge un problema: i tranquillanti sedano la troppa eccitazione, ma ottundono anche la paura. Se all’inizio, per azzardo, il trader era solito comprare dieci contratti futures sul conto che oggettivamente non permetteva di controllare neanche due contratti, allora presa la magica medicina riprenderà a fare lo stesso soltanto perché non ha più paura di niente.

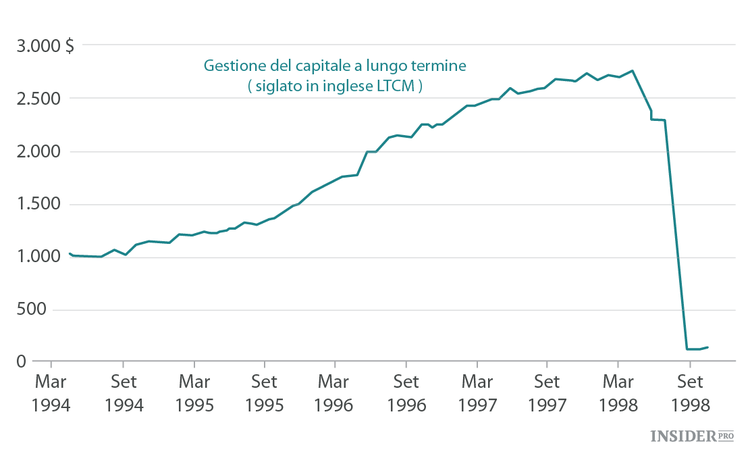

Nove anni fa ho dedicato un articolo al fatto che la chimica dell’organismo umano non dipende solo dell’esperienza, ma anche delle conoscenze quasi assolute. Si tratta del destino del fondo hedge LTCM costituito da uno dei trader più illustri (John Meriwether) e due vincitori del premio Nobel per l’economia (Robert Merton e Myron Scholes). Quelle persone dirigevano con successo un portafoglio di 1 trilione 200 miliardi di dollari (!) per alcuni anni. Ma non ciò non gli impedì di aprire una volta una posizione di entità così enorme che per poco non portò con se nella tomba tutta l’economia degli USA (e quella russa, nel senso diretto della parola).

Lo Zio Sam è tempestivamente intervenuto nella follia e ha fatto chiudere le posizioni con forza. L’economia americana se l’è cavata perdendo 2,3 miliardi di dollari. Però LTCM stesso è fallito.

Ecco ciò che sbalordisce di più. I trader stimarono la situazione nella borsa assai correttamente. Ma la stima del tempismo non riuscì abbastanza precisa. Ma assolutamente inammissibile risultò l’entità delle posizioni aperte: non corrispondeva in nessun modo anche alle capacità di un portagfolio così enorme che possedeva LTCM. Allora, che cosa causò un fallimento così incredibile? La risposta è banale: l’avidità e la chimica...